Les usuriers, tableau de Quentin Metsys (1520).

L'usure désigne l'intérêt d'un prêt au taux abusif.

Anciennement, l'usure désignait tout intérêt indépendamment du taux.

Le prêt consiste en un capital ou une marchandise vendue à crédit. Le taux à partir duquel les intérêts deviennent usuraires est défini par l'État ou bien fixé par la coutume.

Histoire

Le prêt à intérêt est attesté en Mésopotamie. Dès -1750, le code d'Hammurabi prévoit une régulation des taux autorisés, avec un ma**mum de 20 % ou 33 % selon le produit prêté (argent ou semences). Dans l'empire romain, il était admis comme une activité annexe de l'agriculture et du commerce, mais ses excès étaient punis, comme l'indique Caton : « Majores nostri sic habuere, et ita in legibus posuere, ut cum fures quidem duplici poena luerunt, foenoratores in quadruplum condamnarent. ». Tacite rapporte qu'en l'an 33, une grave crise financière entraîna la création par l'État d'un fonds hypothécaire de 100 millions de sesterces. À partir du IV siècle, la littérature épiscopale et monastique utilise un langage métaphorique (thésaurisation, usure, termes empruntés au monde économique gréco-romain) pour analyser le prêt à intérêt.

Dès le Haut-Moyen Âge, l'Église catholique romaine reprend la distinction que fait le Droit romain pour le prêt de biens mobiliers : celui des choses qui se consument par l'usage et celui des choses qui ne se consument pas, appelé commodatum. E**ger un paiement pour le commodat est contraire à la charité, et l'argent est un bien qui ne se consume pas. Dès cette époque, on voit le prêt à intérêt condamné par le Concile de Nicée sur le fondement de l'Ancien et du Nouveau Testament, puis par le capitulaire de Nimègue de Charlemagne en 806 et le capitulaire d'Olonne de Lothaire en 825.

Plus tard, au **I siècle, l'économie redevient monétaire et la question du prêt à intérêt et de son interdiction réapparaît. L'Église continue à interdire la pratique de l'usure, toujours en s'appuyant sur les Saintes-Écritures, mais en prenant aussi appui sur la critique de la chrématistique par Aristote, c'est-à-dire la critique du prêt à intérêt comme un moyen injuste, déshonorant et contre nature de s'attribuer le bien d'autrui. La doctrine de l'usure, objet de nombreux et subtils débats entre les scolastiques, évolue cependant tout au long de l'époque médiévale. Thomas d'Aquin condamne le prêt à intérêt : « Recevoir un intérêt pour l’usage de l’argent prêté est en soi injuste, car c’est faire payer ce qui n’e**ste pas ; ce qui constitue évidemment une inégalité contraire à la justice... c’est en quoi consiste l’usure. Et comme l’on est tenu de restituer les biens acquis injustement, de même l’on est tenu de restituer l’argent reçu à titre d’intérêt ».

En France, les ordonnances et la jurisprudence montrent qu'une doctrine se dégage qui commence à distinguer ce que nous appelons le crédit dans les affaires, et le crédit à la consommation.

En matière de commerce et d'industrie, le prêt d'argent est permis lorsqu'il est un véritable contrat d'association ou d'exploitation en commun qui fait participer aux risques, mais il reste interdit lorsqu'il est une simple prise d'intérêt sur les profits escomptés, appelée prêt à la grosse aventure, qui est condamné par le pape au **II siècle. Une différence sociale s'établit entre les prêteurs : les Juifs prêtent généralement pour les pauvres, les petits commerçants bourgeois chrétiens pour des classes plus aisées, les grands marchands italiens de céréales qui deviennent des banquiers à la fin du **II siècle prêtent aux plus riches (Cahorsins et notamment les Florentins qui prêtent aux grands princes). Dans la réalité des affaires commerciales et souvent maritimes, l'intérêt de l'argent avancé est souvent masqué par la comple**té très précoce des pratiques et par la multiplicité des monnaies qui obligent à des opérations de change.

À partir du XV siècle, des compagnies de commerce, des banques, puis des manufactures peuvent être fondées en France et rémunérer des fonds empruntés, mais sur la base d'une dérogation du roi (privilège donné par Lettres patentes) et avec des obligations précisément réglementées (publicité, comptabilité, coresponsabilité des associés, etc.). En matière immobilière, l'intérêt des sommes prêtées n'est permis que s'il y a une aliénation du fonds, c'est-à-dire soit un paiement de sa valeur sans prise de possession, soit une prise de possession sans paiement; il correspond alors au paiement de l'usufruit d'un fonds immobilier par une personne qui n'en est pas propriétaire, c'est-à-dire à en droit moderne à une location. Dans toutes les autres situations, c'est-à-dire pour ce que nous appelons crédit à la consommation, le prêt à intérêt reste condamné par l'Église. Plusieurs ordonnances royales interdisent l'avance de fonds rémunérés pour l'agriculture, y compris sous des formes déguisées comme les prêts de semences ou les contrats d'achat de récoltes sur pied.

Le premier théologien à accepter le prêt à intérêt fut Jean Calvin. La pratique du prêt à intérêt se propagea dès lors rapidement à partir des réseaux de banques dont les sièges étaient établis à l'étranger, soit dans les pays d'obédience calviniste comme Genève, les Pays-Bas et l'Angleterre, mais aussi dans des États comme Venise et le Portugal où des banques sont spécialisées dans le commerce maritime. L'interdiction de cette rente foncière est définitivement levée par l'Église catholique en 1713 par l'université catholique d'Utrecht.

Au XVIII siècle, on trouve, dans la plupart des grandes villes de commerce, à côté des banques dont la liste officielle est publiée chaque année dans l'Almanach royal et dont l'activité est de remise et d'escompte de billets ou d'effets de commerce de place en place, des banques de crédit, presque toutes d'origine protestante.

Avec la Révolution française, l'activité bancaire et le prêt à intérêt deviennent complètement libres, et de nouvelles banques sont créées dans presque toutes les villes, avec des fonds considérables provenant presque toujours de la spéculation sur les biens nationaux et la fourniture aux armées.

On peut citer pour les Français les banques Gabriel-Julien Ouvrard, Récamier, et pour les étrangers l'installation à Paris en 1811 de Jacob Rothschild, etc.

À partir de 1830, ces nouvelles banques sont les bailleurs de fonds de l'industrie minière et manufacturière.

L'église catholique lève sa condamnation du prêt à intérêt en 1830, mais le Vatican ne l'a rendu licite qu’en 1917. « Si une chose fongible est donnée à quelqu’un en propriété et ne doit être restituée ensuite qu’en même genre, aucun gain à raison du même contrat ne peut être perçu ; mais dans la prestation d’une chose fongible, il n’est pas illicite en soi de convenir d’un profit légal, à moins qu’il n’apparaisse comme immodéré, ou même d’un profit plus élevé, si un titre juste et proportionné peut être invoqué. »

Aujourd'hui, en partie sur la base de cette vieille distinction entre un taux d'intérêt acceptable et un taux excessif, quelques législations condamnent l'usure (France, Italie), et dans ce but fixent des taux ma**maux, dits taux de l'usure, pour les crédits qui sont accordés, cela en fonction du type de prêt.

De nos jours encore, certains pays, surtout des pays "émergents", ferment les yeux sur les taux excessifs des prêts dans les banques. Au Brésil, par exemple, les banques pratiquent des taux de prêts hypothécaires de 4 à 5% par mois, soit 60 à 70% par an (intérêts combinés). Sur les découverts bancaires, les intérêts mensuels peuvent aller jusqu'à 14,5%, soit un taux annuel de 230% en comptant les intérêts sur les intérêts. Par exemple, un découvert bancaire de 1 000 euros se transforme en 3 300 euros après un an, ou un peu plus de 10 000 euros après 2 ans, ou encore un peu plus de 100 000 euros après 4 ans. Les débiteurs sont maintenus dans un état de dépendance totale face au banquier. On peut vraiment parler d'esclavage financier.

Législation (Canada)

Au Canada, la limite légale pour tout intérêt e**gible a été fixé le 1 avril 1981 à un ma**mum de 60 %.

Plus précisément, un taux d'intérêt usuraire est défini comme étant : « tout taux d’intérêt annuel effectif, appliqué au capital prêté et calculé conformément aux règles et pratiques actuarielles généralement admises, qui dépasse soixante pour cent. »

Législation (France)

En France, dans le but de protéger les particuliers, le législateur a déterminé les principes généraux de l'usure, autrement dit le taux ma**mal effectif s'appliquant aux opérations de prêt.

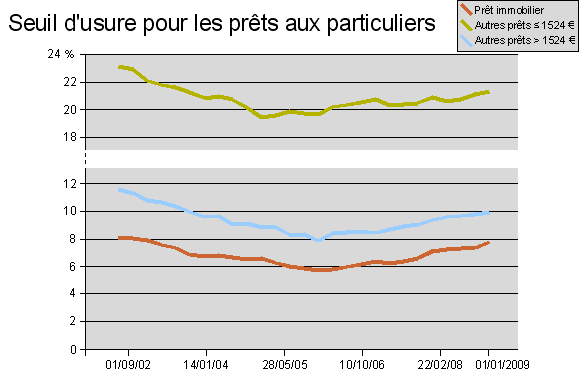

Il est fixé à 133 % du taux effectif moyen pratiqué au cours du trimestre précédent par les établissements de crédit pour des opérations de même nature comportant des risques analogues.

Publié trimestriellement par la Banque de France, il comprend plus d'une dizaine de catégories d'opérations et concerne la plupart des prêts aux entreprises, ainsi que quasiment tous les prêts aux particuliers : prêts immobiliers, découverts en compte, prêts à la consommation, etc.

Ces définitions nombreuses ont remplacé l'ancienne définition unique et générale « deux fois le taux du marché obligataire (TMO) du mois précédent » qui avait failli provoquer un casse-tête juridique lors des crises monétaires des années 1990.

Le taux de l'usure ne doit pas être confondu avec le taux d'intérêt légal en France, qui détermine le taux d'intérêt applicable à certaines situations ou décisions légales.

词典释义:

词典释义: