Banque industrielle et commerciale de Chine à Pékin.

La Tour HSBC à Londres, siège social depuis 1993.

Le terme de banque renvoie soit à un secteur d'activité économique, celui traitant les opération de banque — le secteur bancaire —, soit à l'un des types d'établissement actif dans ce secteur.

Définitions

Au sens du droit positif français, une banque est l'une des catégories légales d'établissement de crédit (article L. 511-1 du Code monétaire et financier).

Ces établissements de crédit détiennent le monopole de l'octroi des opérations de banque (article L.311-1 de ce même Code monétaire et financier). En revanche, ils ne disposent pas du monopole de la distribution bancaire, qui représente la fonction de commercialisation. Cette fonction de distribution bancaire est partagée avec d'autres acteurs bancaires, les intermédiaires qui ne sont pas des banques. La plus grande banque au monde, par le total des actifs, est la banque chinoise Industrial & Commercial Bank of China, devant la britannique HSBC. En France, cafpi procure un exemple de société entièrement dévolue à la distribution bancaire.

Une banque est donc, à la fois, une entreprise qui :

produit des services bancaires ;

en fait le commerce ;

fait commerce d'autres services financiers ou connexes.

Elle est ainsi au cœur du commerce de l'argent et en responsabilité directe de la gestion des risques financiers.

Cette activité peut être exercée pour le compte de clients de différentes manières : recevoir et garder des fonds, proposer divers placements (épargne), fournir des moyens de paiement (chèques, cartes bancaires, etc.) et de change, prêter de l'argent (crédit), et plus généralement se charger de tous services financiers. Une banque commerciale peut également intervenir pour réaliser des opérations et des interventions sur les marchés financiers pour son compte ou celui de sa clientèle.

On distingue traditionnellement les activités de banque de dépôt de celles des banques d'investissement ou d'affaires, encore que beaucoup d'établissements bancaires se livrent conjointement à ces deux types d'activité, ce qui donne régulièrement lieu à débat (voir le débat ancien dans la profession inauguré au début du XX siècle par la Doctrine Germain).

En raison de l'importance des activités bancaires dans l'économie d'un pays, les banques sont soumises à une législation stricte encadrant l'exercice et le contrôle de leurs actions. Collecter des dépôts, gérer et distribuer des crédits, délivrer des outils ou des services de paiements « bancaires » (chèques, cartes de paiement, virements, etc.) sont des activités réservées à des établissements agréés et soumis à autorisation préalable.

Les deux fonctions des banques commerciales, gérer les risques et vendre les produits bancaires, doivent être clairement dissociées. En effet, des entreprises sans agrément, mais immatriculées, peuvent distribuer des produits bancaires, dont les risques restent gérés par les banques.

Les banques commerciales assurent la bonne tenue d'un registre des comptes et la gestion des transferts entre ces comptes. À ce titre elles facilitent les échanges économiques et sont censées contribuer à la traçabilité des flux financiers. L'État leur confère souvent et de plus en plus la responsabilité d'assurer la traçabilité des opérations financières et ainsi de contribuer à la lutte contre les trafics illicites, le blanchiment d'argent ou plus récemment contre la fraude fiscale (Voir en particulier la lutte contre les paradis fiscaux).

De plus, dans le système financier moderne, les banques bénéficient d'un pouvoir important dans la mesure où elles sont fortement associées au mécanisme de création de la monnaie. Les banques ont en effet la faculté de créer et de gérer des dettes. Toute dette ainsi créée équivaut à une création de monnaie, toute dette éteinte par son remboursement équivaut à une destruction de monnaie. L'impact économique de cette monnaie dite « scripturale » selon les mécanismes décrits par la théorie économique sont importants :

d'une part la création de monnaie produit une injection de liquidité dans le circuit économique qui se trouve être amplifié par l'effet multiplicateur du crédit.

d'autre part quand le crédit offert sert à financer un investissement, celui-ci peut provoquer une série d'investissements induits (effet d'accélération).

La dynamique qui permet aux banques de fournir du crédit aux agents économiques est techniquement permise :

par le système de réserves fractionnaires : à condition de respecter les bonnes pratiques bancaires, une banque est en mesure de prêter davantage que le montant des capitaux propres qu'elle détient ;

par le principe de la transformation, selon lequel, toujours dans le respect des règles prudentielles, elles peuvent - dans une certaine proportion - financer des crédits à plus long terme avec une base de ressources disponibles à plus court terme.

Toutes ces décisions constituent à l'évidence une prise de risque qui doit être convenablement appréciée et maîtrisée, même si en contrepartie, cela crée le soutien nécessaire et utile pour les activités économiques jugées saines et opportunes. En sus des billets de banque et des pièces de monnaie, la monnaie scripturale - qui matérialise le résultat de ces décisions - figure dans les comptes des banques et représente maintenant des montants considérables (plus de 90 % de la masse monétaire définie comme la quantité de monnaie en circulation). Ceci explique qu'elle soit encadrée :

du point de vue de leur existence par l'obtention d'une autorisation d'exercer la profession bancaire ;

sur le plan de leur activité par la réglementation (loi nationale mais aussi des règlements internationaux)

sur le plan des contrôles d'activité par la supervision dans chaque pays opérée par une Banque Centrale, mais aussi par d'autres organismes ou agences professionnels.

Origine du terme

Boîte de changeur (1655).

Au XVI siècle, la banque est « la table de changeur ou de commerçant, le lieu où se fait le trafic, le commerce de l'argent ». Le mot correspond à une forme féminine de « banc » et dérive de l'italien « banca » introduit en France lors de l'installation des banques italiennes à Lyon. L'usage de telles « tables » est attesté dans les temps plus anciens :

La Bible rapporte que Jésus, chassant les marchands du Temple, bouscule les « tables des offrandes et des changeurs ». Dans le monde orthodoxe grec, la « trapeza » désigne la table où, dans les monastères, les pèlerins viennent déposer leurs offrandes.

Aujourd'hui, en grec moderne, le terme « trapeza ou Τραπεζα » signifie également « Banque ».

Définition juridique

Le cadre bancaire et financier, en France, est donné par le Code monétaire et financier.

Ce recueil normatif ne procure pas de définition juridique de la « Banque ».

En revanche, il propose et connait six natures juridiques d'établissements :

établissement de crédit, article L. 511-1 du code monétaire et financier,

prestataire de services d'investissement, article L. 531-1 du même code,

établissement financier,

établissement de paiement,

établissement de monnaie électronique,

la société de financement, créée en 2013,

ainsi que leurs différents intermédiaires, dont les Intermédiaire en financement participatif, depuis le 1 octobre 2014.

Les banques sont donc des établissements de crédit, lesquels réalisent des opérations de banque telles que définies par la loi, et soumis aux dispositions législatives et réglementaires correspondantes.

En France l'article L.311-1 du code monétaire et financier donne la définition suivante : « Les opérations de banque comprennent la réception de fonds du public, les opérations de crédit, ainsi que les services bancaires de paiement ».

Dans chaque zone monétaire, l'activité bancaire se trouve être supervisée par une banque -la banque centrale- disposant d'un statut particulier lui assurant une relative indépendance pour assurer des missions spécifiques :

l'émission des billets et définition de la politique monétaire. la surveillance et le contrôle - éventuellement disciplinaire- de l'activité des banques.

Il existe plusieurs types de « banques » en fonction :

des activités qu'elles entreprennent (banque de dépôt, banque d'affaire, banques spécialisée dans un type de prêt, banque généraliste, banque universelle, etc.),

des relations qu'elles entretiennent avec leur clientèle : relations impersonnelles au coup par coup : spot banking ou Relations plus personnalisées et/ou entretenues sur le long terme).

de leurs modes ou canaux de distribution : banques en ligne, banques avec agences, banques avec intermédiaires indépendants (Intermédiaire en opérations de banque et en services de paiement).

Comme rappelé en introduction, le terme « banque » peut renvoyer, soit à un type d'établissement, soit à un secteur d'activité. En ce cas, il convient de noter que « la banque » regroupe des entreprises qui peuvent avoir différents statuts juridiques : « les banques » ne sont pas les seules à composer « la banque ».

Histoire de la banque

Les premières techniques de banques sophistiquées de l'histoire bancaire européenne apparaissent dans les villes italiennes de Florence et Gênes à la fin du Moyen Âge. Les premiers échanges de parts standardisés et diversifiés, relevant de histoire boursière, ont lieu dans le quartier du Rialto à Venise. Ensuite l'Angleterre joue un rôle moteur dans les deux domaines, lors de Révolution financière britannique des années 1690. Puis le Bank Charter Act de 1833 incite les banques anglaises à se faire coter en Bourse pour pouvoir émettre des billets de banque, à une époque où ceux-ci inspirent encore de la méfiance à une partie de la population en Europe et aux États-Unis. Au cours de la seule année, 59 banques britanniques par actions entrent en Bourse de Londres.

En France, l'expansion du secteur bancaire ne démarre véritablement qu'après la loi monétaire prussienne du 4 décembre 1871, obligeant la France à emprunter 25 % de son PIB, pour verser de l'or à l'Allemagne en guise d'indemnité de guerre. Ce diktat allemand fait doubler la dette publique française, mais crée une classe d'épargnants, avec 4 millions de français porteurs d'obligations du Trésor français en 1880, contre 1,5 million en 1870. Le besoin d'un réseau bancaire se fait sentir, ce qui accélère la création de grandes banques de dépôt (Création du Crédit Lyonnais en 1863 à Lyon par François Barthélemy Arlès-Dufour et Henri Germain ou la Société Générale à Paris en **), et contribue à l'expansion boursière sous la III République.

En Suisse, les Banques Privées du XVIetXVII siècles ne pouvait pas profiter du grand business avec l'endettement public comme les établissements financières dans les grandes royaumes d'Europe, car les pouvoirs décentralisés dans le pays alpin manifestait à ce temps-là déjà beaucoup de discipline fiscale. Ils focalisait donc leur activités dans le commerce et les investissement à l'étranger. Après 1850, l'industrialisation et le développement du réseau ferroviaire créait en Suisse un grand besoin pour des moyens d'investissement à domicile. Des banques modernes qui ont été créés à ce temps-là, après beaucoup des fusionnements, se formait jusqu'au fin du XX siècle les deux grandes banques UBS et Crédit suisse. Le troisième groupe important des banques en Suisse sont les caisses cantonales et communales dont les premières ont été créées au XIV siècle.

Les tendances récentes enregistrées dans l'activité bancaire sont :

La concentration financière et le développement d'organismes financiers gigantesques et polyvalents (banque de dépôt, assurance, gestion de l'assurance vie, gestion de fortune, banques d'affaires, change, société de bourse, etc.). Ce mouvement brouille les distinctions anciennes, d'autant plus que la banque fabrique désormais des produits vendus hors bilan et gérés par des entreprises ad hoc (par exemple les SPV, Spécial Purpose Véhicule, et les produits de la titrisation) non soumis actuellement à la législation bancaire.

La très forte montée corrélative des risques bancaires potentiels, mal encadrés par une législation qui peine à les suivre. Ce point s'illustre avec la faillite de Dexia. Révélée à partir du 4 octobre 2011, sous l'effet d'erreurs de gestion, notamment financière, conduites dans l'établissement juste avant la crise financière de 2008, cette faillite est l'un des "records" historiques, dans le secteur bancaire : près de 3 milliards d'euros de pertes, en 2012 ; 2,6 milliards de recapitalisation directement apportés par le budget français, accroissant de 0,1 point le déficit. Les pertes des Banques Populaires et des Caisses d'Épargne, en 2009, conduisant à la création de BPCE dessinent le même constat.

La difficulté, y compris de la part de "grandes" banques, à contrôler et à maîtriser les risques juridiques de l'activité, comme l'illustre la sanction pénale "record" infligée à BNP Paribas par les Autorités américaines de surveillance bancaire, le 30 juin 2014.

La mondialisation est une autre force qui a modifié considérablement le périmètre traditionnel des banques et la répartition géographique de leurs activités.

Parallèlement la désintermédiation financière a vu des fonctions de financement autrefois exclusivement assurées par le secteur bancaire s'effectuer sans son concours.

L'accomplissement de la séparation effective de la fonction de gestion des risques bancaires et financiers, et de la fonction de vente des produits bancaires, porteurs de ces risques. Cette tendance forte, encadrée juridiquement, fait émerger un Droit de la distribution bancaire, qui précise les règles de vente et les obligations des professionnels commercialisant les produits.

Cette évolution de la distribution des produits et des services bancaires est notable, en France, avec l'introduction d'un nouveau cadre réglementaire, depuis 2013 (articles R. 519-1 à R519-21 du code monétaire et financier).

Son impact est fort, car elle touche tous les clients des banques. Autrefois marquée par la spécialisation et par la concentration chez les banques (ventes réservées aux seuls établissements de crédit et établissements spécialisés dans tel ou tel produits ou clientèles), la commercialisation des opérations bancaires est devenue généraliste et mixte. Aux côtés des réseaux « classiques » d'agences distributrices, se sont installés durablement de nouveaux canaux de vente et de nouveaux types de vendeurs. Par exemple, les intermédiaire en opérations de banque et en services de paiement ou iobsp comme le sont les courtiers en crédit qui pratiquent le courtage en prêt immobilier. De nouvelles normes juridiques sont applicables à ce volet, très actuel, des évolutions bancaires, visant à mieux assurer l'osmose entre les consommateurs et les circuits bancaires. En particulier, ces nouveaux distributeurs bancaires sont soumis à des règles strictes d'accès à la profession.

Il est assez probable que cette évolution forte transformera le nombre et les fonctions des agences bancaires, avec l'apparition, à proche avenir, de réseaux de vente de produits bancaires indépendants des banques.

Activités d'une banque

La gestion de l'argent et les services proposés aux particuliers et aux ménages

Les banques fournissent aux déposants une série de services :

La tenue des comptes et collecte de fonds : la banque fournit aux détenteurs de comptes une comptabilité des mouvements de fonds. Elle peut procéder pour certains clients qui manient des volumes importants de fonds (commerçants et grands distributeurs) la collecte des espèces, leur comptage et leur comptabilisation.

La sécurité : la banque est un lieu sécurisé où l'argent est en temps normal plus protégé qu'au domicile des particuliers.

-

Elle fournit des coffres pour conserver des valeurs. Il faut néanmoins noter qu'un dépôt est en fait un prêt gratuit à la banque qui utilise aussitôt la trésorerie reçue pour financer son activité. En cas de faillite de la banque les dépôts sont perdus sous réserve des garanties fournies par l'État.

-

Elle établit des chèques de banque pour certaines transactions sécurisées, devises étrangères.

Les moyens de paiement : la banque permet de mobiliser son compte de dépôt de plusieurs façons :

Fourniture des chèques et déclenchement de leur règlement via le système de compensation. Fourniture des cartes de paiements du type Monéo où sera conservée de la monnaie électronique. Gestion des virements vers d'autres comptes bancaires. Fourniture sur simple demande des espèces, billets de la banque centrale et pièces de monnaie.

Les moyens de paiement pour les échanges internationaux,

Conversion en devises étrangères ou en Travelers checks, Gestion de transferts des fonds à l'étranger selon des modalités et conditions acceptées par les banques correspondantes.

La fourniture de crédits et d'instruments de placement

Aux entreprises

La banque :

produit et distribue des crédits adaptés aux activités et aux projets des entreprises,

elle gère les moyens de paiement et les flux financiers qui leur sont associés,

elle produit et/ou distribue des placements.

Le premier service spécifique des banques aux entreprises est la gestion des traites (LCR, Billet à ordre). L'escompte des traites est une des activités historiques des banques. Elle reste importante en France où la traite a la vie tenace, moins dans d'autres pays. L'escompte des traites est un crédit relativement court.

Le crédit documentaire est également un crédit sur document qui porte généralement sur des transactions commerciales avec l'étranger.

Le découvert bancaire est devenu progressivement le principal mode de prêt à court terme. Il est généralement accordé en contrepartie de l'obtention de garanties et de cautions sur le patrimoine de l'entreprise ou de ses dirigeants.

Avec la dé-spécialisation, les banques peuvent pratiquer généralement toutes les formes de crédit à plus ou moins long terme, avec des règles prudentielles et des techniques différentes selon les secteurs économiques. Leasing, financement du fonds de roulement, des stocks, des achats d'équipements, des opérations immobilières, l'ensemble des compartiments de l'actif d'une entreprise peut bénéficier du support des banques.

Les opérations sur le passif qui étaient le privilège des banques d'affaires sont désormais mises en œuvre par toutes les banques universelles.

Il peut s'agir d'introduction en bourse, de LBO, d'émission d'obligation, de cession ou d'achat d'autres entreprises, de prise de participation, de restructuration de l'endettement, de crédit relais, de titrisation de la dette clientèle, etc.

Les entreprises étant aujourd'hui capables de se financer directement sur différents marchés, le secteur bancaire a réagi en diminuant son rôle de prêteur et en augmentant celui de prestataire de service, sa rémunération dépendant désormais plus de commissions et moins de l'activité de crédit proprement dite.

En fait, les banques se sont placées à toutes les phases de vie d'une entreprise : naissance, expansion, introduction en bourse, fusions, acquisitions, restructuration, sortie de côte, cession, etc.

Elles peuvent également agir sur le crédit à la clientèle des entreprises qu'elles servent. C'est le cas des secteurs immobiliers (on prête simultanément aux promoteurs, aux entreprises et aux acheteurs), de l'aviation (on finance la construction et les achats par les grands clients), l'automobile (on finance les stocks et en même temps l'achat des flottes par les entreprises et le crédit automobile des particuliers via des filiales spécialisées).

L'une des contestations les plus fréquentes de ces activités provient des PME-PMI qui contrairement aux grands groupes ont en général beaucoup de mal à se faire financer notamment en phase de récession ou de mauvais climat des affaires. Les autorisations de découvert sont systématiquement retirées provoquant de graves difficultés de trésorerie exogènes et indépendantes de la santé des entreprises en question. Le financement participatif envisage une réponse à cette critique.

Aux particuliers

La banque produit, puis distribue, directement ou via des intermédiaires, des placements à court ou à long terme, avec différents niveaux de risques financiers, gérés directement par elle ou par d'autres entreprises financières. Les comptes ou plans d'épargne, des Sicav de trésorerie et autres instruments de placements quasi liquides, sont des exemples de placements à court terme.

Elle produit et distribue, directement ou indirectement, via des intermédiaires, des crédits : crédit à la consommation, crédit immobilier, crédit bail, principalement.

Elle produit et distribue, directement ou via des intermédiaires, des service de paiement et les moyens de paiements associés.

La banque fabrique des produits financiers plus ou moins complexes qu'elles proposent aux gestionnaires de fortune. Elles peuvent avoir leur propre département de gestion de fortune.

La consanguinité entre gestion de fortune et production de fonds de placement a été souvent dénoncé comme source de conflits d'intérêt, la banque pouvant utiliser les mandats de gestion de la gestion de fortune pour faire vivre ses propres produits de placement dans lesquels pouvaient être placé des produits plus ou moins toxiques.

L'introduction massive des CDO dans les OPCVM de trésorerie dits dynamiques a rappelé les dangers de l'asymétrie dans la connaissance des risques entre gestionnaires et particuliers. La banque recevait d'un côté des commissions extrêmement importantes et de l'autre introduisait du risque non perçu par la clientèle.

De même l'introduction d'escroqueries comme les différents « fonds Madoff » dans les comptes en mandat de gestion en contrepartie de très fortes commissions fait l'objet de sévères critiques, notamment pour les clients de la banque suisse UBS. On s'attend généralement à une certaine prudence et à des vérifications de la réalité des titres intégrés dans les portefeuilles. L'expérience a montré que cette espérance pouvait ne pas être exactement fondée, l'attrait des commissions l'emportant sur l'intérêt des clients.

La banque peut également prendre des rémunérations pour placer des titres lors par exemple d'une introduction en bourse et toucher des commissions de mandats sur les portefeuilles qu'elle nourrit de ces titres non pas pour le meilleur soin du client mais pour le sien propre. Le cas le plus caricatural est celui de l'action Wanadoo introduite à très haut cours par certaines grandes banques françaises puis retirée à moitié prix quelque temps plus tard. Les portefeuilles sous mandat ont été gorgés de ces titres et ont perdu 50 % de leur valeur sans que les épargnants puissent réagir. La banque elle a gagné deux fois sur une opération perdante pour ses clients.

La situation d'un groupe financier commercialisant, auprès de ses clients, des titres de sociétés appartenant à ce même groupe, est également pointé comme une source de conflit d'intérêts.

Ces excès expliquent que des voix s'élèvent pour interdire les doubles rémunérations par les gestionnaires de fortune. Même si la réalité de ces opérations est partiellement masquée par le fait que ce sont des parties différents de la banque voire des filiales différentes qui assurent ces doubles rémunérations.

Un autre aspect de cette problématique tient aux activités de gestion pour compte propre de la banque qui peut spéculer et acquérir des titres dangereux qu'il est facile de refiler aux comptes en gestion de fortune, voire aux clients en général. Il a été noté aux États-Unis qu'une bonne part des produits titrisés à haut risque et hautes commissions ont d'abord été monté dans le cadre de la gestion pour compte propre avant d'être vendu avec commission aux épargnants. Des procès sont en cours en Suisse contre l'UBS pour des opérations du même genre (création d'ABS puis cession aux petits épargnants).

En matière de crédits aux particuliers, à la consommation ou immobiliers, un cadre juridique commun de distribution s'est mis en place, en 2008 et en 2016 (ordonnance 2016-351 du 25 mars 2016). Ce cadre impose des obligations partagées et communes à tous les distributeurs de crédits aux particuliers. La France a décidé d'étaler sa mise en oeuvre, entre le 1er juillet 2016 et le 21 mars 2019.

À l'État

Depuis que la Banque centrale ne peut plus directement financer le Trésor Public par la création de monnaie, une norme qui s'est progressivement généralisée et qui est appliquée notamment par la BCE en application l'article 123 du TFUE (ex article 104 du Traité de Maastricht), ce sont les banques commerciales et le marché monétaire qui financent les déficits publics. Des pays qui comme la France sont en situation de déficits constants pratiquement depuis la crise de 1974 ont vu leur endettement s'envoler et représenter une part croissante du produit net bancaire. En France le crédit aux collectivités locales s'est également considérablement accru en proportion de l'extension considérable de leurs budgets depuis la décentralisation.

Ici encore, de nombreuses voix s'élèvent contre une activité de prêt pratiquement captive qui voit la banque bénéficier pour son compte propre de la rente de création de monnaie au détriment de l'État, alors que le seigneuriage sur un financement en billets serait acquis à l'État. En effet, les prêts des banques à l'État peuvent, dans certains cas, augmenter le déficit public. Ainsi, les impôts augmentent au profit des actionnaires des institutions bancaires.

La fourniture de garanties, cautions, et protections diverses

les garanties de change.

L'assurance-vie.

L'assurance collective sur les soldes des dépôts.

le cautionnement.

La bancassurance

L'intermédiation bancaire

Les banques ne sont plus les seuls distributeurs de produits bancaires.

Le système bancaire comprend à la fois les fournisseurs de produits, gestionnaires des risques financiers, mais également l'ensemble des distributeurs, qui sont soit directement les fournisseurs (les banques), soit des entreprises indépendantes, telles que les intermédiaire en opérations de banque et en services de paiement, depuis le 15 janvier 2013, ou encore, les intermédiaire en financement participatif, au 1 octobre 2014.

Ainsi, pour 83.000 intermédiaires de l'assurance, de la banque ou de la finance, le registre unique tenu par l'ORIAS recense 4.500 courtier en crédits, à fin 2013.

La vente des produits bancaires est assurée, soit directement par les banques, via leurs réseaux d'agences, soit par des professionnels indépendants (la banque restant décisionnaire du crédit). Le régime juridique qui en découle, notamment du point de vue de la protection des consommateurs, est donc double :

celui de la responsabilité du banquier dispensateur de crédit, fondée sur le devoir de mise en garde, en évolution vers le devoir de conseil en crédits.

celui de la responsabilité de du courtier en crédits, au titre de son devoir de conseil.

Le cadre de la distribution bancaire des crédits aux particuliers a fait l'objet d'une harmonisation en 2016. Tous les vendeurs de crédits aux particuliers sont soumis aux mêmes obligations, progressivement mises en oeuvre entre le 1er juillet 2016 et le 21 mars 2019.

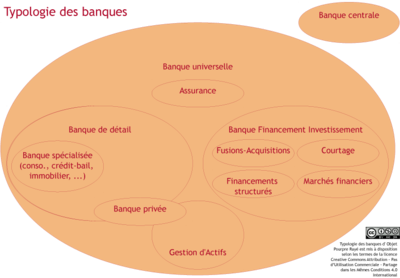

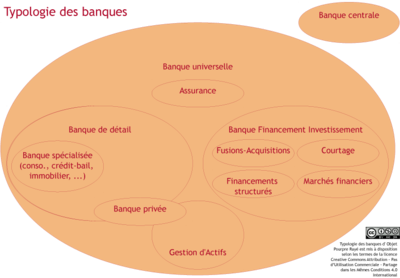

Typologie

La typologie des banques, forte lorsque la loi en imposait les contours, s'est beaucoup relâchée à partir des années 1980, au profit d'une banque-assurance universelle prenant la forme de géants de la finance, gérés comme des industries. Ce qu'on appelle aujourd'hui « banque » est en général un conglomérat financier qui gère toutes les activités financières, et non les seules activités bancaires au sens légal du terme. Le schéma représente le possible découpage en différentes entités fonctionnelles des banques.

Représentation synthétique d'une typologie des différents types de banques

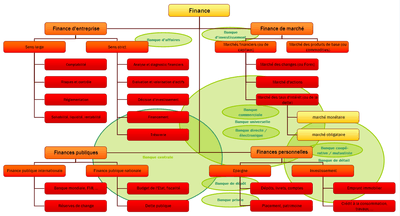

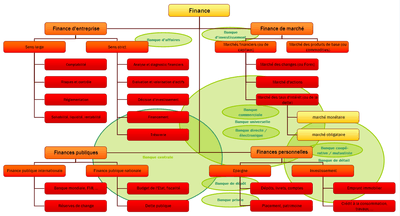

Par métier

Schéma synoptique des pans de la finance.

L’ensemble des banques, chapeauté par la banque centrale, forme le secteur bancaire d’une zone monétaire. On distingue ainsi différents types de banques selon leur rôle.

Une banque centrale a pour rôle de réglementer et superviser les opérations des différentes banques, de veiller à leur solvabilité à l'égard des déposants, de superviser la production de monnaie par ces banques, et d’en réguler l’usage par le biais du taux directeur. La théorie économique y voit un moyen de réguler la croissance, via l’incitation à l’épargne ou à la consommation, et d’agir sur l’inflation.

Les banques de dépôt (en anglais : commercial banks) travaillent essentiellement avec leurs clients, particuliers, professionnels et entreprises, reçoivent des dépôts, accordent des prêts et sont traditionnellement séparées entre la banque de détail (en anglais, retail banking) destinée aux particuliers, aux professionnels et aux petites et moyennes entreprises, ou la banque d'affaires (en anglais, wholesale banking) destinées aux moyennes et grandes entreprises. La banque d'investissement (en anglais, investment banking) est active sur les marchés financiers, se chargeant des opérations financières comme les émissions d'emprunts obligataires, les souscriptions d'actions, les introductions en bourse, les fusions-acquisitions, etc.

De plus en plus, les banques de détail et d’investissement sont de simples filiales de groupes diversifiés qui intègrent parfois l'assurance, la gestion de fonds de placement ou d’autres activités financières. Fréquemment, ceux-ci rattachent à la filiale banque d’investissement les activités de banque d'affaires.

Aux États-Unis, le Banking Act de 1933, plus connu sous le nom de Glass-Steagall Act, a imposé une stricte séparation entre les activités de banque de détail, qui reçoit les dépôts et qui effectue des prêts et de banque d'investissement, qui réalise des opérations sur titres et valeurs mobilières. Adoptée à l’apogée de la crise de 1929, cette loi visait à interdire la répétition de ce qui, à l’époque, était perçu dans l’opinion comme l’une des causes de la bulle boursière et la spéculation sur les actions par les banques de détail. Battu en brèche depuis la dérèglementation des marchés financiers américains le 1 mai 1975, le Glass-Steagall Act est tombé progressivement en désuétude et a fini par disparaître à l’automne 1999 (Gramm-Leach-Bliley Act Financial Services Modernization Act de 1999) pour permettre la constitution aux États-Unis de grandes banques universelles, comme Citigroup.

Il existe des banques spécialisées dans un segment d’activité spécifique, souvent issues d’une ancienne réglementation ou, en France, de la distribution dans le passé de certains prêts bonifiés :

banques spécialistes du crédit à la consommation,

ou au contraire, banque spécialisées dans la gestion de fortune ou gestion de patrimoine,

banques spécialisées dans le crédit immobilier,

banques spécialisées dans le crédit-bail aux entreprises,

banques spécialisées dans le financement d’une activité économique particulière (agriculture, cafés-restaurants, commerce de l’art, pétrole, etc.).

Par forme de propriété

On distingue aussi les banques en fonction de la manière dont leur capital (et conséquemment leur gouvernance) est organisé.

Une banque coopérative (dite parfois mutualiste) est contrôlée par ses sociétaires qui détiennent des parts et qui sont souvent ses clients. C’est un régime qui provient de l’esprit coopératif initié notamment par le milieu agricole (voir coopérative, mutualité). Les banques coopératives peuvent être partiellement cotées en bourse (c'est le cas de certaines Caisses régionales de Crédit agricoles qui ont ouvert une partie de leur capital sous forme de certificats coopératifs d'investissement, titres de capital sans droit de vote). Une banque coopérative peut aussi détenir des filiales cotées (holdings ou autres), par exemple le CIC dans le cas du Crédit Mutuel, Natixis pour les Banques populaires et les Caisses d'épargne (les deux formant un seul groupe, BPCE) ou Crédit agricole SA pour le Crédit agricole.

Les banques commerciales sont des sociétés dont le capital est détenu par des actionnaires et sont généralement cotées en Bourse.

Une banque peut être propriété de l'État. En Allemagne, les Landesbanks ont pour actionnaire principal un Land.

Dans chaque pays, il existe un ou plusieurs organismes professionnels qui représentent les banques, parfois selon leur type.

La Fédération bancaire française est l’organisation professionnelle qui représente toutes les banques installées en France : commerciales, coopératives ou mutualistes, françaises ou étrangères.

L'Association Professionnelle des Intermédiaires en Crédits (APIC), ou encore l'Association Professionnelle des Intermédiaires Bancaires (AFIB), avec l'Association Professionnelle Financement Participatif France (APFPF), forment d'autres associations professionnelles de nature bancaire.

Par pays

La Danske Bank, banque danoise à Copenhague (Danemark).

Au Canada

Le secteur bancaire comprend 28 banques canadiennes, 24 filiales de banques étrangères et 24 succursales de banques étrangères offrant des services complets, ainsi que quatre succursales de prêts de banques étrangères exerçant des activités au Canada. De plus, on compte 6205 succursales bancaires actives au Canada. Le système bancaire canadien est considéré comme très solide. Il comprend la banque centrale qui comprend un gouverneur géneral et plusieurs sous-gouverneur. Il a su bien gérer les différentes crises survenues lors des dernières années. Leurs sources de revenus diversifiés est en partie responsable de leur fiabilité. Les banques canadiennes emploient 279 795 canadiens à temps plein afin de s'occuper de leurs établissements 81 % des Canadiens ont une bonne impression des banques au Canada. En somme, le secteur banquier canadien est l'un des meilleurs au monde et le classement des banques mondial le prouve sans aucun doute, beaucoup de banques canadiennes se trouvaient parmi le top 10 mondial.

Aux États-Unis

Fin 2007, on compte 7 282 banques commerciales, 1 251 caisses d'épargne et 8 101 coopératives de crédit.

En France

En France, fin 2012, il y avait 634 établissements bancaires en France et 94 entreprises d’investissement. Sur les 634 établissements bancaires français, 448 (71 %) étaient détenus par des capitaux français et 186 (29 %) par des capitaux étrangers.

À fin 2013, 23.000 intermédiaire en opérations de banque et en services de paiement étaient en activité, dont environ 3.000 courtiers en crédits (source : wwww.orias.fr).

68 % des internautes regardent régulièrement le site internet de leur banque (source Ifop). 50 % des internautes font des virements en ligne et 19 % des clients utilisateurs de services de banque en ligne ont déjà souscrit un produit bancaire sur Internet.

En France, le livret A est l'un des placements financiers de précaution le plus plébiscité, avec 63,3 millions de livrets A.

Rentabilité et modèle économique de la Banque

Gratuité ou rémunération des services bancaires ?

Dans leur grande majorité, les opérations effectuées par une Banque sont payantes.

La réglementation nationale peut imposer un cadre d'exercice particulier. Ainsi en France le paiement des salaires par virement à des comptes bancaires, a rendu obligatoire l'utilisation des services des banques. La tenue de compte ainsi que l'usage des chèques ont longtemps été gratuits, comme une compensation implicite de la non-rémunération des dépôts à vue.

Depuis le 1 avril 2014, la clarté tarifaire est une obligation (article D. 312-1-1 du Code monétaire et financier).

Les banques ont créé dans les trente dernières années un réseau très dense d'agences, pour assurer ces services auprès des particuliers. Cette présence a profondément modifié la physionomie des villes.

La tendance est de faire exécuter la majorité des opérations non plus par des guichetiers mais par l'usager lui-même, ce qui entraîne un mouvement de réduction des agences, depuis 2010. Beaucoup de banques ne fournissent plus de billets à leurs guichets et imposent de passer par des GAB ou des distributeurs de billets. Dans ce cas, la carte bancaire de retrait ne peut être payante, évitant un double gain (frais de cartes et économie de personnel). Même la fourniture des extraits de compte est désormais en libre service dans des banques. La poussée d'Internet a permis l'établissement de banques sans succursales mais aussi le renvoi vers l'internaute, via des procédures sécurisées, de la plupart des opérations relatives au fonctionnement du compte chèque : consultation de la position et des mouvements, virements, demande de chéquiers, etc. Les services Internet étant ici aussi généralement payant la banque gagne deux fois : économie de personnel et facturation de frais.

Certains auteurs, comme le prix Nobel français Maurice Allais, ont longtemps milité pour que les prêts soient couverts à 100 % par des dépôts à terme plus long (100 % monnaie) et que les banques facturent au prix du marché leurs services comme la fourniture de moyens de paiements, y compris les chèques. La réduction constante de la part des dépôts dans la ressource bancaire rend cette suggestion moins difficile à admettre par les banques.

Le produit net bancaire

Le produit net bancaire des banques est l'ajout des marges d'intermediation Crédit / Prêt et des différents commissions bancaires frais et services . Il provient :

de la facturation des charges financières (les agios) sur les opérations,

des commissions sur les services financiers (cartes bancaires, etc.),

des intérêts perçus en plaçant et prêtant l’argent déposé par leurs clients,

du seigneuriage associé à la création monétaire : les banques commerciales sont autorisées à prêter l'argent que leurs clients déposent auprès d'elle moins les réserves obligatoire pour les dépôts de moins de 2 ans (1 % en Union Européenne). Or, cet argent est créé puisque l'argent déposé dans les banques demeure de l'argent. Celui qui l'a déposé peut toujours s'en servir à peu près comme de l'argent comptant pour ce qui est des dépôts en compte-chèque,

des activités de banque d'investissement,

de la facturation des frais liés aux activités de gestion d'actifs.

Le contrôle de l'activité bancaire

Les banques centrales

Les banques centrales sont des institutions nationales ou supra-nationales à but non lucratif qui émettent de la monnaie. Elles prêtent essentiellement aux banques commerciales. Ces institutions ont pour mission d'assurer la stabilité des prix (c'est-à-dire de limiter l'inflation) et la bonne marche de l'économie. Les banques centrales essaient de maintenir le taux d'inflation, au plus possible, à 2 %. La Banque centrale européenne, elle, établit sa politique monétaire en fixant les taux directeurs selon les intérêts de sa mission. Depuis 2008 la BCE rachète aussi des dettes souveraines ce qui équivaut indirectement à prêter aux États.

Les banques centrales sont dans le système financier moderne largement indépendantes du pouvoir politique. L'indépendance des banques centrales est considérée comme susceptible de limiter l'inflation. En France la loi de 1973 précise l'autonomie de la banque de France par rapport au pouvoir politique. Cependant si le droit interdit dans un grand nombre de pays l'achat direct de dette d'état par la banque centrale, celle-ci peut par contre librement acheter cette dette sur le marché secondaire. Alesina et Summers (1993) ont entendu démontrer une relation entre taux d'inflation faible et grande indépendance des banques centrales, mais des études fondées sur un indicateur plus précis de l'indépendance, celui de Cukierman (1992), et menées dans un plus grand nombre de pays relativisent grandement cette première conclusion.

La régulation bancaire

Banque des règlements internationaux.

En dehors des banques centrales déjà citées plus haut, les établissements financiers sont soumis à l'autorité de différents organismes de tutelle et de régulation, selon les pays et les réglementations.

Au niveau international, l'Organisation internationale des commissions de valeurs (OICV ou IOSCO, selon l'acronyme de son nom anglais, International Organization of Securities Commissions) regroupe les autorités de marché (l'AMF pour la France, la SEC pour les États-Unis, …). La Banque des règlements internationaux (BRI ou BIS, selon l'acronyme de son nom anglais Bank for International Settlements) est « la banque centrale des banques centrales » et est à l'origine des accords dits de Bâle : Bâle I, Bâle II, Bâle III.

L'Union européenne a mis en place trois agences financières, dont l'European Banking Authority (EBA) et l'European Securities and Markets Authority (ESMA).

En France, l'Autorité des marchés financiers (AMF) regroupe l'ancienne Commission des opérations de bourse et le Conseil des marchés financiers. L'AMF représente la France au sein du CESR de l'Union européenne. Les agréments, la supervision prudentielle, le contrôle des établissements de crédit, celui de la commercialisation, ainsi que des intermédiaires tels que les iobsp est confiée à l'Autorité de Contrôle Prudentiel et de Résolution (ex - Commission bancaire) dont le secrétariat est assurée par la Banque de France. Le CECEI et la Commission bancaire ont été fusionnés, avec l'ACAM (Autorité de contrôle des assurances et des mutuelles) et le CEA (Comité des entreprises d'assurance), dans l'ACPR, cette Autorité de contrôle prudentiel et de Résolution, par l'Ordonnance n 2010-76 du 21 janvier 2010 portant fusion des autorités d'agrément et de contrôle de la banque et de l'assurance.

Aux États-Unis, la Securities and Exchange Commission (SEC) est l'équivalent de l'AMF française.

La Défense des consommateurs

Les autorités de supervision bancaire ont également pour mission forte la protection des consommateurs.

Les associations de défense des consommateurs peuvent apporter leur soutien aux clients des banques pour les aider à faire valoir leurs droits, par exemple en cas de découvert sans avertissement et de non-respect des procédures (comme la loi Scrivener en France). Elles peuvent notamment préparer la défense des consommateurs devant les tribunaux d'instance et assigner une banque devant ces mêmes tribunaux. Les principales associations de défense des consommateurs face aux banques sont l'Association française des usagers de la banque (AFUB) ou l'Association contre les abus des banques européennes (ACABE) ou le CVDCB (Comité de défense des victimes de chèques de Banque) ou enfin la FNACAB ou Fédération Nationale d’Action Contre les Abus Bancaires qui a pris la suite du CAAB (Comité d’Action Contre les Abus Bancaires).

La plupart des association de consommateurs agréées offrent des services de protection des consommateurs de produits financiers, avec l'appui des avocats spécialisés dans ce domaine.

Vers une séparation des métiers bancaires ?

La séparation des activités spéculatives et des activités économiques

À la suite de la crise financière de 2007-2010 et la crise de la dette dans la zone euro, des économistes ont préconisé la mise en place de législations bancaires plus strictes inspirées de la doctrine Germain et du Glass-Steagall Act qui permettraient d'opérer une distinction nette entre deux métiers bancaires fondamentalement différents :

la banque de dépôt -commercial banking, en anglais-, c'est-à-dire les activités de prêts et de dépôts classiques. Ces activités sont prioritairement destinées au financement de l'économie et de ses agents ;

la banque d'investissement ou banque d'affaires -investment banking en anglais-, à laquelle sont ajoutées les sociétés de bourses : les courtiers, c'est-à-dire les opérations sur titres et valeurs mobilières. Ces activités sont principalement à visées purement financières, voire, spéculatives.

Cette contrainte est distincte du 100 % monnaie, qui préconise de séparer les activités de tenue de compte et celles de prêt. Elle laisse ouverte la question du lien entre création et destruction monétaire et crédit bancaire.

En décembre 2009, les sénateurs John McCain (républicain/Arizona), Maria Cantwell (démocrate/État de Washington), et l’ancien gouverneur de la Réserve fédérale Paul Volcker ont avancé l’idée d’un retour au Glass-Steagall Act par le biais d’une remise en vigueur du texte de loi originel (Banking Act de 1933). Le Dodd–Frank Wall Street Reform and Consumer Protection Act de juillet 2010 est partiellement inspiré de cette proposition, mais ne va pas jusqu'à rétablir la stricte séparation des métiers bancaires.

En Europe, un nombre grandissant d'experts appellent à l'adoption d'une réforme en profondeur permettant de séparer une bonne fois pour toutes la banque de dépôt de la banque d'affaires : cette approche régulationniste est préconisée notamment par la Commission Vickers au Royaume-Uni et le World Pensions Council (WPC) en Europe Continentale afin d'éviter les conflits d'intérêts potentiels et les risques de contagion systémique en cas de crise.

Ce point de vue s'est développé à la faveur de la « Crise du Libor » au cours de l'été 2012, les éditorialistes du Financial Times au Royaume-Uni appelant désormais à l'adoption rapide d'un « Glass Steagall II » Pan-Européen.

En juillet 2012, l'ex-patron de Citigroup, Sandy Weill, s'est également prononcé en faveur d'une séparation entre les banques d'investissement et les banques de dépôts aux États-Unis. Cette déclaration a été d'autant plus remarquée que Sandy Weill avait été, sous la présidence de Bill Clinton, un des éléments les plus actifs prônant l'abrogation des dernières barrières du Glass-Steagall Act.

En février 2013, le gouvernement allemand adopte un projet de loi définissant la séparation des activités bancaires, la Grande-Bretagne a opté pour une séparation franche. Le gouvernement de François Hollande préparant, selon le quotidien Le Monde, un « projet de réforme bancaire très édulcoré ». Le projet français de réforme bancaire a été adopté par l'Assemblée nationale le 19 février. Il ne prévoit pas de séparation stricte des activités de détail et de marché, mais le cantonnement, dans une filiale séparée, des activités menées par les banques sur les marchés pour leur propre compte et leur propre profit.

Finalement, au début de 2015, la séparation structurelle des activités de dépôts et des activités spéculatives n'est pas opérée.

La séparation des activités de gestion des risques et de distribution des services bancaires

Du point de vue de la protection des consommateurs, le libre choix du vendeur de services bancaires, de crédit, par exemple, est apparu ces dernières années comme une sécurité supplémentaire. Elle répond, en outre, aux comportements manifestés par les consommateurs de produits financiers.

Il n'est plus obligatoire d'acheter directement au guichet de la banque les produits vendus par la banque. Ceci permet aux consommateurs de s'adresser aux professionnels en contact avec l'ensemble des fournisseurs bancaires.

D'autant que la protection des consommateurs n'est juridiquement pas identique, selon que les produits sont achetés directement auprès de la banque ou auprès d'intermédiaires. Les obligations incombant à la banque en tant qu'agent de vente sont moins fortes que celles des intermédiaires. Le développement, par la jurisprudence du devoir de mise en garde -dans le domaine du crédit- en constitue une illustration.

En 2013, la réglementation bancaire a commencé à répondre à cette évolution, en dotant les courtiers notamment en crédits, d'un cadre juridique spécifique.

Finalement, ces dispositions juridiques dessinent la consécration d'un droit de la distribution bancaire orienté vers la protection accrue des consommateurs.

Évaluation et critique de l'activité bancaire

Critiques concernant le service au client

Parmi les critiques, on relève celles avançant :

Les risques financiers produits par les banques, au détriment de la société et de l'économie dans leur ensemble.

Une attitude défavorable envers les petits clients et l'incertaine réponse du microcrédit, ainsi que le mauvais service aux PME-PMI.

La facturation excessive des actes bancaires et leur renvoi simultané sur des exécutions effectuées par des clients.

Les taux d'intérêt punitifs, selon leurs détracteurs, des crédits revolving.

L'insuffisante protection des clients/consommateurs, notamment, en raison du potentiel conflit d'intérêts entre les intérêts de ces clients, et ceux de la banque, rémunérée par la vente des produits (cf Responsabilité du banquier dispensateur de crédit, par exemple).

Le risque que courent les dépôts en cas de faillite de banque (dans la limite de la garantie de 100 000 euros apportée par l'État français/le Fonds de Garantie des Dépôts). Pour les règles de garantie des dépôts bancaires en Europe, voir le site en Anglais du Forum Européen des Assureurs des Dépôts bancaires (EFDI) et surtout leur tableau comparatif (en Anglais) des limites de garanties en Europe.

Critiques concernant le rôle dans l'économie

Parmi les critiques, on relève celles avançant :

Le grégarisme qui conduit par esprit moutonnier à financer sans limite le même secteur en provoquant des bulles dommageables.

La sur-financiarisation qui conduit à une part excessive du produit net bancaire dans le PIB d'un pays. La montée de l'endettement à 300 et 400 % du PIB implique qu'une part massive de la croissance soit captée par les banques. Ce phénomène a été particulièrement fort aux États-Unis et au Royaume-Uni, sans parler de pays comme la Suisse, l'Islande ou l'Autriche.

Les abus de position dominante et les ententes surtout en France où la tradition de gestion centralisée du secteur bancaire depuis Pétain, renforcée par les nationalisations périodiques, ont créé des habitudes et une consanguinité importante entre banque, administration et politique. Voir la nomination contestée de M. Pérol conseiller du président de la République à la tête d'un nouveau conglomérat bancaire formé des banques populaires et des caisses d'épargne.

Les conflits d'intérêt nombreux et massifs de la banque universelle et de la banque assurance.

L'impossibilité pour les entrepreneurs de réussir sans les banques et la dépendance quasi absolue de leur durée au bon vouloir des banques.

Les sur-rémunérations des dirigeants et des hauts cadres sous l'effet de prises de risque excessives ou d'exploitation sans danger de rente de situation (rente de taille, rente d'émission de la monnaie de crédit, rente des prêts à l'État et aux collectivité locales). La réglementation des bonus vus désormais comme scandaleux est à l'agenda du G.20.

Les excès de la gestion pour compte propre aboutissant à des pertes abyssales (affaire Leeson et faillite de Barings ; affaire Kerviel pour la société générale).

Aucune forme de banque, y compris coopérative, n'est épargnée par ces critiques ni par ces dérives.

L'absence de contrôle des produits complexes à fort effet de levier (leverage) par des directions dépassées par la complexité des produits.

Non indépendance des analystes et des agences de notation.

La course à la taille. Le Crédit Lyonnais (« crazy Lyonnais »), Natixis, Dexia, UBS, RBS, Lehman brothers, Citigroup offrent des exemples d'équipes de direction préoccupées par des gains en taille rapide et récoltant une grosse part de mauvais risques.

L'effet déstabilisateur de la création monétaire par le crédit : en période de crise les en-cours de crédit chutent et par conséquent la masse monétaire manque.

L'appropriation du seigneuriage, et en conséquence de l'ensemble des fruits de la croissance économique, par les banques.

La confusion des genres entre les différents « métiers bancaires », qui conduit à la constitution d'entités dites too big to fail, too big to bail, c'est-à-dire trop grosses pour qu'on les laisse faire faillite (à cause des conséquences sur l'économie réelle) mais trop grosses pour que même un état puisse les renflouer sans se mettre lui-même dans une situation catastrophique. Des solutions ont existé (Glass-Steagal Act) ou sont proposées par des économistes (100 % monnaie).

Le débat sur la place des activités financières, principalement réalisées par les banques, dans l'économie ressort à chaque crise financière. En France, le débat agite ainsi le monde intellectuel, après la première vague de libéralisation des marchés. Le Monde Affaires du 28 février 1987 titre ainsi, L'industrie malade de la finance. L'idée sera repris dans les polémiques qui concernent le krach boursier d'octobre 1987. Parmi ses critiques figurent l'économiste libéral Bertrand Jacquillat et le banquier Gérard Worms.

Après l'explosion de la crise des subprimes de 2007-2008, de nombreux observateurs ont de nouveau mis en cause, à travers le monde, le poids du secteur bancaire et financier au sein de l'économie. Certaines études suggèrent que des déséquilibres trop importants en faveur de la sphère financière sont annonciateurs de crises graves :

Concernant les rémunérations, l'économiste Thomas Philippon (Université de New York et École d'économie de Paris) a calculé vers 2008 que les salaires de la finance sont 40 % au-dessus de « ce à quoi on pourrait s'attendre », l'écart le plus important depuis 1929.

Concernant l'emploi des diplômés, selon l'économiste Esther Duflo (MIT, École d'économie de Paris), 15 % des diplômés de Harvard de l'année 1990 travaillent dans la finance contre 5 % en 1975. Elle estime que « Ce que la crise révèle de manière brutale (et coûteuse) est que toute cette intelligence n'est pas employée de manière particulièrement productive. ».

Concernant le poids dans l'économie, l'économiste Thomas Philippon a calculé que le secteur financier représente 8 % du PIB en 2006, probablement au moins 2 points, soit 33 %, au-dessus de la taille qu'il devrait avoir pour exercer sa tâche normale de financement de l'économie.

La crise bancaire qui s'approfondit depuis l'été 2007 et qui a conduit à partir de la faillite de Lehman ******** en septembre 2008 à la quasi faillite d'un grand nombre d'établissements, dont beaucoup ont dû être nationalisées en tout ou en partie, notamment en Grande-Bretagne, a provoqué une grande accélération de la contestation des banques et de leurs pratiques qui débouchera sans doute sur des réformes importantes et en tout cas sur la fin de la dérégulation mise en place à partir des années 1980. Les banques ont bénéficié de plans de relance garantissant une part majeure des prêts accordés aux PME, à travers des organismes tels que la Banque publique d'investissement en France et la mise en place d'un médiateur du crédit.

Controverses diverses

Le documentaire d'Actual Prod intitulé banques : votre argent les intéresse et diffusé en 2006 dans l'émission « Lundi investigation », montre les pratiques les plus controversées des banques. Il a reçu un accueil plutôt favorable des critiques sur le site du producteur. Laffont a publié peu après un livre du même nom.

Trop grande proximité entre sphère publique et sphère privée : le procès d'un dirigeant de banque française, François Pérol, le 22 juin 2015, montre les risques qui découlent de la mauvaise séparation entre ces deux domaines. Ce procès offre donc l'occasion de décrire "un système poreux entre sphère privée et sphère publique" selon les journalistes, ou, plus substantiellement, de dénoncer la proximité malsaine entre les grands corps de l'État et les banques.

Pour l'analyste de l'économie sociale et solidaire, Michel Abhervé, la situation décrite durant ce procès résulte de l'éloignement des groupes bancaires concernés, Caisse d'épargne et Banque populaire, des valeurs coopératives.

Rising Bank est une banque fictive belge illustrant la transparence bancaire.

Finansol est une association de professionnel labellisant les produits bancaires.

词典释义:

词典释义: