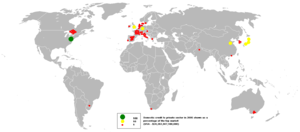

Le crédit intérieur au secteur privé en 2005

Un crédit est une mise à disposition d'argent sous forme de prêt, consentie par un créancier (prêteur) à un débiteur (emprunteur). Pour le créancier, l'opération donne naissance à une créance sur l'emprunteur, en vertu de laquelle il pourra obtenir remboursement des fonds et paiement d'une rémunération (intérêt) selon un échéancier prévu. Pour l'emprunteur, qu'il s'agisse d'une entreprise ou d'un particulier, le crédit consacre l'existence d'une dette et ouvre la mise à disposition d'une ressource financière à caractère temporaire.

Étymologie

Les cartes de crédit sont couplées à un crédit renouvelable, considéré comme un crédit à la consommation.

L'étymologique du terme "crédit" (participe passé du latin : «credere», croire) rappelle que l'opération est fondée sur la croyance par le créancier, que le débiteur sera à même de payer sa dette à l'échéance. Le créancier est donc « celui qui fait confiance » à un débiteur.

En Droit

Le droit du crédit s'est considérablement développé, sous l'effet de la diversification des professions bancaires et des modes de distribution du crédit (à distance, par internet, par intermédiaire ou iobsp), et sous celui de la protection des consommateurs.

Définition du contrat de crédit

Le crédit est un contrat par lequel le créancier (d'une obligation de paiement d'un prix, issue de n'importe quel contrat) consent au report de l'exécution de sa prestation (paiement de sa dette) par le débiteur. Juridiquement, l’obligation de paiement est affectée d’un terme.

Si, techniquement, le crédit ne doit pas être confondu avec le prêt, juridiquement, les deux sont équivalents. Le prêt repose certes sur le mécanisme du crédit (puisque l’obligation de restitution est assortie d’un terme), mais tout crédit n’est pas un prêt (puisque le crédit au sens strict, c'est-à-dire le mécanisme du crédit, qui n’est pas assimilable à un contrat de financement, ne suppose pas la remise d’une somme d’argent par le créancier).

Ce point n'a pas d'application en Droit ; les deux termes sont très souvent employés l'un pour l'autre, s'agissant de sommes d'argent, sans incidence sur la bonne compréhension des opérations. Ni le Code de la consommation ni le Code monétaire et financier n'introduisent de différence entre prêt et crédit.

Le crédit suppose la confiance du créancier en la capacité du débiteur à honorer sa dette selon les termes prévus. C'est pourquoi il n'existe aucun "droit au crédit" ; les prêteurs sont toujours libres de refuser un crédit, ce que rappelle souvent la jurisprudence.

Preuve du contrat de crédit

Cette preuve incombe au professionnel, qui doit l'apporter par les documents contractuels produits lors de la mise à disposition des fonds.

Il est à noter que la preuve de l'existence d'un mandat de recherche de capitaux confié à un intermédiaire en opérations de banque et en services de paiement (iobsp) ne dispense pas l'établissement de crédit de produire la preuve du contrat de prêt lui-même ; en effet, demander à un courtier de chercher un prêt ne signifie pas que le consommateur a accepté un prêt.

Crédit et vie en couple

L'époux peut être tenu solidairement à la dette de crédit prise par l'autre époux, à condition que cette dette soit « modeste » et utile « aux besoins du ménage », ou encore, « aux besoins de la vie courante » (article 220 alinéa 2 du code civil).

Autant de notions précisées par la jurisprudence. Par exemple, un regroupement de crédit de 61.000 euros n'est pas jugé comme entrant dans ces critères.

En cas de prélèvement des mensualités du crédit sur un compte ouvert au nom d'un seul des membres du couple, c'est à l'autre qu'il appartient de démontrer que les fonds versés sur ce compte étaient communs (si tel est le cas).

Droit de la distribution du crédit

Voir article détaillé : Droit de la distribution bancaire

L'évolution bancaire récente distingue la fonction d'octroi du crédit, réservée aux établissement de crédit et, depuis le 1er octobre 2014, aux Intermédiaire en financement participatif, de la fonction de commercialisation des crédits, réalisée soit par les employés des établissement de crédit, soit par des distributeurs indépendants des banques, les intermédiaire en opérations de banque et en services de paiement (ou iobsp).

Leur encadrement réglementaire, depuis le 15 janvier 2013, a concrétisé cette dissociation nouvelle, dans un objectif central de protection des emprunteurs.

Cette protection se traduit juridiquement par l'irruption d'une obligation de conseil en crédits, à laquelle les courtiers-Intermédiaire en opérations de banque et en services de paiement sont tenus à l'égard des emprunteurs.

Depuis 2016, les crédits aux particuliers disposent d'un régime juridique établi sur des bases communes, qu'il s'agisse de crédits à la consommation ou de crédits immobiliers. En France, ce régime modifie le Code de la consommation (par l'ordonnance 2016-351 du 25 mars 2016), par tranches successives entre le 1er juillet 2016 et le 21 mars 2019.

À terme, l'ajout récent de cette obligation de conseil en crédits des courtiers-iobsp pourrait remettre en cause l'obligation des prêteurs, limitée à la mise en garde : elle pourrait disparaître pour se voir remplacée par une obligation de conseil, ce qui harmoniserait ainsi la protection des emprunteurs, quel que soit le canal de souscription choisi pour le crédit.

Information du consommateur/emprunteur

L'information pré-contractuelle de l'emprunteur, puis durant la vie du contrat, est un aspect fondamental de la protection des consommateurs.

Législation sur l'intérêt en France

En France, la notion d'intérêt s'accompagne d'un taux référent, en l'occurrence ici limite, qui est le taux d'« usure ».

Aux termes de l'article L.313-3 du Code de la consommation, est déclaré usuraire « tout prêt conventionnel consenti à un taux effectif global (TEG) qui excède, au moment où il est consenti, de plus du tiers, le taux effectif moyen pratiqué au cours du trimestre précédent par les établissements de crédit pour des opérations de même nature comportant des risques analogues ». Les seuils de l'usure sont publiés et consultables sur le site de la Banque de France

L'intérêt comme prix du crédit

L'intérêt est la somme d'argent que l'emprunteur doit rembourser en plus de la somme empruntée ( dénommée le « Capital »). Si demander des intérêts a été historiquement controversé, régulé (limitation du phénomène d'usure) , voire condamné, les lobbys bancaires justifient de nos jours l'exigence d'intérêts par une série d'arguments :

Le prêt est un service fourni par le prêteur à l'emprunteur. Comme tout service, il est vendu. Le prix de ce service est précisément l'intérêt. Et ce prix est à peu près proportionnel à la somme prêtée, c'est pourquoi ce prix est habituellement présenté sous la forme d'un taux, appelé le taux d'intérêt.

La rémunération de l'activité bancaire : le capital placé mérite rémunération, il faut qu'il y ait un bénéfice à pratiquer le prêt d'argent.

C'est le prix à payer au créancier ou au financeur pour le dédommager de sa renonciation à sa préférence pour la liquidité.

Le risque du prêteur : si certaines personnes ne remboursent pas et ne sont pas solvables, c'est-à-dire que la vente de leurs biens ne permet pas de récupérer la somme prêtée, les intérêts sont censés couvrir les pertes (au moins en partie).

L'inflation : l'inflation entraîne une dévalorisation continuelle du pouvoir d'achat de la monnaie en laquelle la dette est libellée. Les intérêts permettent théoriquement de compenser tout ou partie de cette dévalorisation et de récupérer in fine une quantité équivalente d'argent.

La défiscalisation des intérêts dans le cadre d'un investissement locatif. Cela revient à faire prendre en charge par l'Etat une partie du coût total du crédit.

Le taux de l'usure

Fixe le plafond que les taux commerciaux pratiqués ne peuvent dépasser, sous peine de sanction.

Le taux effectif global

Le taux effectif global (TEG) est le taux qui est censé représenter le coût complet pour le client usager (ou un emprunteur).

Il était utilisé pour les crédit immobilier aux particuliers, jusqu'en 2016.

Le TEG reste utilisé pour les crédits aux entreprises, et possiblement, pour les crédits aux particuliers hors crédits à la consommation et crédits immobiliers postérieurs à 2016.

Il intègre les coûts associés obligatoires contractuellement, à savoir frais de dossiers, commissions diverses, coût de garanties particulières. Aucun de ces coûts ne doit être oublié dans le calcul du TEG. Il faut par ailleurs distinguer encore coûts accessoires liés à des services (maintenance par exemple pour un crédit automobile) aux coûts accessoires d'assurance. La pratique actuelle est de développer des produits et solutions de financement s'apparentant à des locations et ne relevant pas de l'obligation de produire le TEG contractuellement. Pour certains, il reste un cheminement à faire pour que les professionnels produisent un niveau d'information suffisant et clair.

En 1998, la commission européenne a adopté par sa directive n°7 la définition suivante du calcul du TEG, conforme à la mathématique actuarielle : le TEG est tel que la somme algébrique des flux actualisés entrant (+) et sortant (-) est nulle à une date quelconque. Le TEG est le taux annuel, base 365 par convention, équivalent du taux journalier i d'actualisation :

. Le flux actualisé

d'un flux

est tel que

où N est le nombre de jours réels séparant la date de l'échange

de la date de l'échange

. On choisit généralement comme date de référence la date la plus élevée des flux.

La France a adopté cette directive dans la loi 2002-927.

Le taux effectif global est ainsi, nécessairement, un taux actuariel proportionnel.

La Cour de cassation l'a d'ailleurs rappelé, dans un arrêt du 27 novembre 2013.

Il est aisé de calculer le TEG d'un crédit avec l'aide d'un tableur ou des outils qui existent en ligne.

Le Taux annualisé effectif global ou TAEG

Le TAEG est un indicateur juridique, donc de même nature que le TEG, mais destiné aux crédit à la consommation, ainsi, depuis 2016, qu'aux crédits immobiliers.

Le taux d'intérêt légal en France

Constitue le taux d'intérêt minimal, applicable à certaines situations juridiques ou décisions judiciaires.

Il s'applique aux crédits, mais également, plus largement à toutes les situations dans lesquelles un capital peut produire un intérêt.

Principaux thèmes de contentieux du crédit

En dépit du renforcement constant de la législation du crédit, notamment, sous l'impulsion de l'Union européenne, le contentieux du crédit connaît un vif développement.

Celui-ci porte principalement sur :

le respect des obligations d'information du prêteur et de l'intermédiaire : obligation de présentation (du distributeur bancaire), obligation d'information, obligation de mise en garde (ou obligation d'explication et obligation de conseil, lorsqu'elle est due ;

la validité du calcul du Taux Effectif Global ou du Taux annualisé effectif global ;

la validité des garanties constituées, notamment des cautions ;

la solidarité entre co-emprunteurs, spécialement, au sein des couples, en fonction des différentes formes d'union ;

le surendettement entre également dans le contentieux des opérations de crédit.

En Finance

Le crédit englobe toutes les formes de mise à disposition d'argent, que ce soit sous la forme de contrats de prêts bancaires ou de délais de paiement d'un fournisseur à un client.

Le crédit est généralement porteur d'un intérêt que doit payer le débiteur (le bénéficiaire du crédit, appelé aussi emprunteur) au créditeur (celui qui accorde le crédit, appelé aussi prêteur).

Lorsque la mise à disposition de fonds est faite par une Institution bancaire ou financière, celle-ci peut soit utiliser une épargne préalable dont elle dispose ou soit l'emprunter à son tour sur le marché monétaire, soit créer le montant emprunté par le mécanisme de création monétaire.

Mécanisme du Crédit

Catégories

Les banques, qui sont les principaux fournisseurs de crédit, tant aux particuliers qu'aux entreprises, distinguent généralement les crédits à court terme (moins d'un an), à moyen terme (de 2 à 6 ans), et à long terme (au-delà de 6 ans). Ce découpage n'est pas normalisé et varie d'une banque à l'autre.

Par ailleurs on distingue généralement :

le prêt, une somme fixe et déterminée une fois pour toutes, à rembourser en une ou plusieurs échéances déterminées,

le crédit permanent ou le crédit de caisse correspondant au droit d'emprunter à volonté de l'argent à la banque dans des limites de durée et de montant. Pour le bénéficiaire, l'intérêt est d'utiliser l'argent en fonction de son besoin et donc de n'emprunter que le strict nécessaire. Dans ce cas de figure, la banque accorde une autorisation appelée accréditif qui peut être utilisée dans le cadre : d'une ouverture de crédit d'un (crédit révolving) -ce terme étant remplacé, depuis 2010, par celui de crédit permanent d'une autorisation de découvert

d'une ouverture de crédit

d'un (crédit révolving) -ce terme étant remplacé, depuis 2010, par celui de crédit permanent

d'une autorisation de découvert

le rachat de crédit, qui consiste à regrouper tous ses crédits à la consommation et immobiliers en un unique prêt

le crédit immobilier, destiné à l'acquisition ou la rénovation de biens immobiliers

le crédit aux professionnels, en vue du financement d'actifs utilisés dans un cadre professionnel.

Producteurs (ou fournisseurs) de Crédits

Les établissement de crédit, catégorie dont font partie les banques ont l'obligation d'obtenir l'agrément auprès de l'ACPR, leur Autorité administrative d'agrément et de contrôle.

De même, les Intermédiaire en financement participatif, catégorie juridique nouvelle, effective depuis le 1er octobre 2014, peuvent, sous certaines conditions, réaliser des opérations de crédit.

L'ACPR a remplacé le Cecei et l'Acam. Cette Autorité supervise les établissement de crédit, de même que la Banque centrale européenne et l'Autorité Bancaire Européenne.

L'analyse de la solvabilité du débiteur est au cœur de l'octroi et de la vente de crédit. Des automates commencent à faire leur apparition, utilisant des algorithmes et des logiques informatiques pour cette analyse.

Les Banques généralistes

Les Établissements spécialisés

Les intermédiaire en financement participatif

Depuis le 1er octobre 2014, ceux-ci peuvent, sous certaines conditions, octroyer des crédits, dans le cadre de leurs activités de financement participatif ou crowdfunding.

La distribution du crédit

La distribution, ou la vente, du crédit peut être perçue comme une évolution structurelle du crédit bancaire. La nécessité d'un meilleur équilibre bancaire se traduit par des objectifs plus grands de protection des consommateurs.

La vente du crédit est confiée soit aux établissement de crédits, soit aux intermédiaires indépendant des réseaux bancaires.

Ainsi, la commercialisation du crédit par les Intermédiaire en opérations de banque et en services de paiement fait l'objet, depuis 2013, d'une Réglementation spécifique.

De même, le Droit renforce les obligations et la responsabilité du banquier dispensateur de crédit. L'obligation de mise en garde se dégage, progressivement, depuis 2006.

Compte tenu de la création récente de cette obligation de mise en garde, la doctrine, comme la jurisprudence, ont tardé à définir la méthode de calcul du préjudice et de son indemnité réparatrice.

Plusieurs solutions se dessinent, de ce point de vue.

La théorie, désormais appliquée, de la perte de chance, conduit à écarter une indemnité égale au montant du prêt, pour la fixer à un pourcentage de celui-ci, de l'ordre de 5 % à 10 %. Une telle méthode n'exclut pas, au cas par cas, une indemnité plus importante, conditionnée, par exemple, à la démonstration précise du préjudice causé par la violation de l'obligation de mise en garde.

Enfin, le cadre juridique du crédit immobilier devrait sensiblement évoluer, en mars 2016, avec l'adoption, le 10 septembre 2013, de la nouvelle Directive européenne sur le crédit immobilier (CARRP).

词典释义:

词典释义:

, 相

, 相 ,

,  誉, 声望, 威

誉, 声望, 威 , 势力, 影响;

, 势力, 影响;

用, 付款期限;

用, 付款期限;

, 借款;

, 借款;  方

方 用

用 款

款 的;

的; ;

; 款的;

款的; 用 2. n. m. 【会】

用 2. n. m. 【会】

方

方

银

银

银

银

方; 经费;

方; 经费;

; 资

; 资 ; 赊账

; 赊账

用证

用证

用证

用证 用, 冻结债权

用, 冻结债权 间互惠

间互惠

; 互惠

; 互惠

款

款

用证

用证

用证

用证 用证

用证

用;

用;

承兑

承兑 用

用 用

用 款

款

用证

用证 用证

用证

款

款

款

款 款

款

租赁, 租赁

租赁, 租赁

租赁方式

租赁方式

期

期 款

款

款协定

款协定 用保险

用保险

保险

保险 项通知书

项通知书

银

银

用证受益人

用证受益人

封锁

封锁

机构

机构 用卡

用卡

账户

账户 用证保兑

用证保兑 用紧缩

用紧缩

规模

规模

资

资 评价

评价

用成本

用成本 用的

用的

解冻

解冻 款申请书,

款申请书,

申请书

申请书

协定期限和条件

协定期限和条件

控制

控制 用透支

用透支 用总量管理

用总量管理 用膨胀

用膨胀 用票据

用票据 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证, 押汇

用证, 押汇 用证

用证 用证

用证 用证

用证 用证, 未确认

用证, 未确认 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用证

用证 用额度,

用额度,

限额

限额 用条款

用条款

市场

市场 用证议付

用证议付 用证通知

用证通知

业务

业务 用证

用证

政策

政策

紧缩; 头寸紧;

紧缩; 头寸紧;

节制

节制

风险

风险 用证所有人

用证所有人

交易

交易