La déflation est un gain de pouvoir d'achat de la monnaie qui se traduit par une baisse durable du niveau général des prix.

La déflation est un gain de pouvoir d'achat de la monnaie qui se traduit par une baisse durable du niveau général des prix. Ce phénomène ne doit pas être confondu avec la désinflation qui est un ralentissement de l'inflation, soit une diminution du taux d'inflation. Sans mention explicite, il ne s'agit pas de la baisse du prix d'un bien ou même des prix d'un secteur d'activité, mais du niveau moyen de l'ensemble des prix. On parle néanmoins de déflation sectorielle, pour les prix d'un secteur particulier (par exemple, le secteur informatique a connu au cours des années 1990 et 2000 une déflation sectorielle). La déflation n'est pas une symétrie négative de l'inflation, car les processus et les conséquences qu'elle implique sont différents. Cette dernière prend trois formes : monétaire (réduction des moyens de paiement en circulation), financière (contraction du crédit), réelle (diminution de la production). La déflation est une conséquence normale de l'évolution des structures économiques quand les marchés sont saturés ou à la suite d'innovations qui permettent des gains de productivité. D'un point de vue historique la déflation a pu être régulatrice (comme au XIX siècle), voire volontaire comme dans les années 1920 et 1930, avant que cette politique soit dénoncée comme dangereuse. La déflation est encore aujourd'hui considérée comme un risque à éviter par les Banques centrales.

Histoire

Des épisodes de déflations avant le XIX siècle.

A partir du milieu du XV siècle les métaux précieux, étalons des monnaies européennes de l'époque, viennent à manquer au moment où l'engouement pour les épices d'Asie provoque une sortie d'or. Les ateliers de fabrications de monnaie ferment les uns après les autres, les marchandises ne se vendent plus. Entre 1400 et 1500, les prix en Europe baissent de 25 à 50 %. Au milieu du XVI siècle, l'or d'Amérique latine met fin à la pénurie et relance l'inflation.

La déflation régulatrice au XIX siècle.

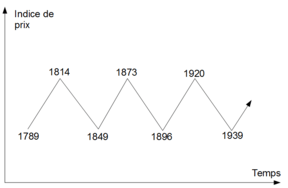

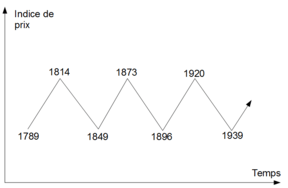

Les déflations du XIX siècle ont pour contexte économique un système capitaliste purement concurrentiel. Durant ce siècle, phases d'expansion et de dépression s'enchaînent, ces dernières permettant de rétablir les conditions de la reprise économique. Hausses et baisses des prix suivent ces mouvements, tandis que la crise et les marchés concurrentiels régulent l'économie. Bernard Rosier et Pierre Dockès qualifient ce phénomène de cycle classique. Le XIX siècle voit s'enchaîner deux cycles classiques.

Cycles classiques des prix.

Un premier cycle long débute au début du siècle et diverses phases de dépression ont lieu de 1816 à 1848. Les prix baissent dans la plupart des grands pays industrialisés durant cette période. De 1819 à 1821 le gouvernement britannique, après le coût des guerres napoléoniennes, décide de revenir à l'étalon-or en quatre ans. La banque d'Angleterre serre donc la vis monétaire et l'offre de monnaie est réduite de 17%. Cela va provoquer une importante chute des prix. La convertibilité est rétablie en 1821. De 1839 à 1843 aux États-Unis plusieurs États du Sud, producteurs de coton, empruntent d'importantes sommes d'argent aux banques. En parallèle, celles-ci spéculent sur le prix du coton. En 1839, le Royaume-Uni, leur principal débouché, réduit ses importations, provoquant un effondrement des cours. Les producteurs n'étant plus en mesure de rembourser leurs emprunts, les banques se retrouvent alors en crise et suspendent les paiements en espèces. Un quart va faire faillite. La déflation s'installe alors dans le pays, avec des prix baissant de 40 % en quatre ans. Alors que les prix baissent, les salaires nominaux baissent encore plus ce qui entraine une diminution des débouchés pour les entreprises.

Un deuxième cycle long caractérise la seconde moitié du XIX siècle avec un essor de 1850 à 1873, puis la Grande Dépression de 1873 à 1896. Le dernier tiers du XIX siècle est marqué par une longue période de déflation des prix à la consommation dans les pays développés. De 1873 à 1896 au Royaume-Uni, de 1875 à 1906 en France, de 1865 à 1906 aux États-Unis. Après 1850, l'essor s'appuie sur le développement du chemin de fer, de la métallurgie et de la construction mécanique. Cette phase s'accompagne d'une modeste hausse des prix. La conjoncture se retourne avec la crise de 1973. Les prix baissent fortement et d'autres crises moins importantes caractérisent la période : 1882 en France et 1890 en Grande-Bretagne.

Au XIX siècle, la déflation exprime un excès de d'offre par rapport à la demande. Ceci entraîne une diminution de la valeur globale de l'offre, en quantité et en prix. Les entreprises en difficulté baissent leur prix et leur production ce qui approfondit la crise. Les salaires nominaux baissent, empêchant toute reprise émanant d'une augmentation de la consommation des salariés. Dans le même mouvement, quantité de monnaie et crédit s'ajustent à la baisse. Cette guerre des prix provoque de graves conséquences économiques et sociales. La gravité du phénomène réside dans le caractère exogène de sa fin. En effet il faut un événement extérieur pour sortir de la déflation : intervention de l’État, lutte sociale, guerre etc.

La déflation volontaire dans les années 1920 et 1930.

Dans les années 1920 certains pays mènent des politiques de déflation volontaire. L'objectif de telles politiques est de réduire les prix et les coûts de production afin de maintenir ou de rétablir la parité or de la monnaie. La baisse des prix entraine une réduction de la masse monétaire, donc la valeur de chaque unité monétaire exprimée en or augmente. Cette politique cherche à faire baisser les prix et les salaires de manière autoritaire, au risque de déclencher une spirale déflationniste.

Le chancelier Heinrich Brüning.

La Grande-Bretagne mène dans les années 1920 une politique de déflation. Cette dernière s'avère coûteuse en termes de croissance et de chômage. L'objectif de cette politique est de rétablir l'ancienne parité or de la livre sterling, à la suite du rapport Cunliffe de 1918, du nouveau gouverneur de l'époque de la Banque d'Angleterre. Pour cela le gouvernement mène une politique de rigueur budgétaire et monétaire. La politique est un succès puisque la livre redevient convertible en or à la parité 4,86 dollars en mai 1925. Mais ce succès à un coût, puisque dans le même temps les exportations britanniques baissent (en 1929 elles sont de 20% inférieures au niveau de 1913), la croissance économique stagne et le chômage reste à un niveau élevé, supérieur à 8%. Cette politique s'achève en 1931 avec la dévaluation de la livre sterling.

En 1930, en Allemagne, le chancelier Heinrich Brüning mène une politique de déflation visant à "ramener les salaires, les traitements et le prix de la vie au niveau de 1913". Concrètement cette politique se traduit par une baisse de 10% des traitements des fonctionnaires, une baisse de 6% de tous les salaires et une réduction des prestations sociales ainsi que de l'allocation chômage.

En 1935, en France, le chef du gouvernement Pierre Laval mène une politique d'austérité drastique aux objectifs déflationnistes, mais cette politique échoue à faire sortir le pays de la crise. Entre 1930 et 1935, les prix à la consommation baissent de 35 à 40%.

La grande déflation de 1929.

La crise de 1929 provoque une déflation importante.

La crise de 1929 éclate à la bourse de New York le jeudi 24 octobre. Elle donne un coup d'arrêt à un important mouvement de hausse spéculative sur les marchés financiers et immobiliers, qui dure depuis le début des années 1920. La dépression qui suit le krach boursier dure jusqu'en 1933. Celle-ci se répand aux autres économies capitalistes par le biais du commerce international et des mouvements de capitaux. Le secteur bancaire connait de nombreuses faillites. Entre décembre 1929 et mars 1933, les prix baissent de 27 % aux États-Unis. Ce net recul s'accompagne d'un effondrement de la demande et de l'activité. L'emploi baisse de 16 % en trois ans et l'ensemble des salaires versés subit un recul de plus de 40 %, créant dans le pays une situation sociale difficile. Les prix des produits agricoles sont divisés par deux en quatre ans. En France les prix des biens de consommation baissent d'environ 25% en quatre ans. On observe à l'époque un développement du protectionnisme, et la majeure partie des économies industrialisées sont en déflation.

La déflation qui suit la crise de 1929 a de profondes causes monétaires. Avant la crise, la création monétaire trop importante alimente un mouvement de spéculation généralisée et une euphorie aveuglante. Cette création ne se traduit pas en inflation réelle, car les sphères réelles et financières sont déconnectées. Après la crise, les défauts sur les crédits, les faillites bancaires et les politiques monétaires restrictives et procycliques entrainent une destruction importante de monnaie, source de la déflation. La contraction du crédit entraîne celle de l'économie réelle, ce qui provoque la chute des prix.

La déflation japonaise à partir des années 1990.

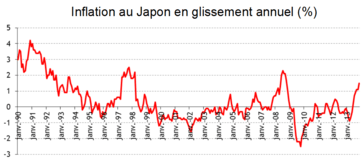

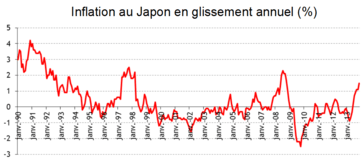

Le Japon entre dans une déflation rampante à partir du début des années 1990.

Le Japon entre dans une déflation rampante à partir du début des années 1990. Précisément, le Japon est en désinflation entre 1990 et 1995 puis réellement en déflation en 1996/1997. A partir de là, l'économie japonaise ne connaît que de brefs et légers épisodes d'inflation, jusqu'au moins le milieu des années 2010

Cette situation trouve son origine dans le krach boursier de 1990 au Japon. De 1985 à 1988 le yen s'apprécie, ce qui provoque des faillites et l'apparition de créances douteuses dans le bilan des banques. Dans le même temps gonfle un important mouvement de spéculation boursière et immobilière. Pour faire face à la chute de la valeur des actifs, ménages et entreprises compriment leurs dépenses dans le but de se désendetter. Sauf que ce mouvement généralisé de désendettement contribue à accentuer la baisse de valeur des actifs, et dans le même temps entraine la baisse des prix.

Pour faire face à cette situation, la Banque du Japon (BoJ) abaisse ses taux directeurs pendant toute la décennie 1990, sans succès. Par la suite la BoJ met en place une politique monétaire non conventionnelle, en augmentant sa base monétaire via un assouplissement quantitatif (quantitative easing). Cette politique qui consiste à inonder les marchés financiers de liquidités a un impact limité, dans la mesure où elle ne se traduit pas par une augmentation du volume de crédit à l'économie réelle. Parallèlement le gouvernement mène des politiques de relance budgétaire, et si en effet la croissance reste positive elle l'est à un rythme bien inférieur à celui de la décennie 1980, et ce au prix d'un lourd endettement public.

Les déflations en liens avec la crise de 2008.

En 2008 et 2009, en Irlande, les banques sont emportées par la crise financière et la bulle immobilière éclate. Face à la crise, le gouvernement décide alors une baisse des salaires dans la fonction publique et la réduction des prestations sociales. Le secteur privé réduit également ses coûts salariaux. Cela provoque une baisse de l'activité économique et une baisse des prix pendant 18 mois.

Causes

On peut distinguer les causes monétaires et financières de la déflation des causes non monétaires, issues en particulier de la théorie keynésienne.

Monétaires et financières

Diminution de la masse monétaire

La diminution de la masse monétaire comme cause de la déflation renvoie à la théorie quantitative de la monnaie, selon laquelle : avec M : la masse monétaire, V : la vitesse de circulation de la monnaie, P : les prix, T : volume des transactions. En considérant que la vitesse de circulation de la monnaie (V) et le volume des transactions (T) sont fixes à court terme, une diminution de la masse monétaire (M) entraine par identité une diminution du niveau des prix (P).

En pratique, une diminution de la masse monétaire (billets de banques et monnaies scripturale) peut correspondre à un remboursement de dette par l’État, les entreprises, ou les ménages.

Contraction du crédit

La déflation peut être la conséquence d'une contraction du crédit, soit imposée par l’État par une politique d’encadrement soit parce que le crédit devient trop cher. Le crédit joue un rôle important dans la transmission de la politique monétaire à l'économie réelle. Si la Banque centrale mène une politique expansionniste mais que le canal du crédit est inefficient, cette politique pourrait ne pas se transmettre à l'économie réelle et plutôt alimenter le gonflement de bulles spéculatives. Une restriction forte et durable de la distribution de crédit mène à une situation déflationniste.

De même, la hausse des taux d'intérêts réels augmente le coût du crédit et de l'investissement. Ce phénomène peut être le signe d'une politique monétaire restrictive.

Politique de monnaie forte

Une politique de monnaie forte, qui vise à la hausse de la valeur externe de la monnaie nationale, peut causer la déflation, puisque cette politique passe par contraction de la masse monétaire ou une hausse des taux d'intérêts. Par exemple, en France au début des années 1990, la politique du franc fort peut expliquer la situation de déflation rampante.

Surendettement

Un endettement excessif produit un effet de masse quand les prix baissent. Dans un premier temps, l'endettement soutient la croissance mais à terme il peut produire des effets déflationniste, en accord avec le mécanisme de déflation par la dette d'Irving Fisher, mécanisme qui sera présentée dans la section conséquences.

Préférence pour la liquidité

La notion de préférence pour la liquidité, introduite par John Maynard Keynes, montre que les décisions d'investissement des entrepreneurs dépend de leur niveau de confiance en l'avenir. Si ce niveau de confiance est faible (et donc que la préférence pour la liquidité est forte), ils préféreront détenir des actifs peu risqués et très liquides. Dans cette situation d'incertitude la baisse des taux d'intérêts ne conduit pas à une augmentation de l'investissement. L'économie stagne et la déflation menace.

Non monétaires

La déflation est associée à un contexte de récession. Les causes non monétaires de la déflation son issues de la théorie keynésienne.

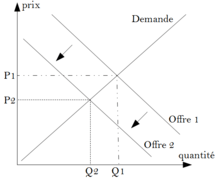

Crises de surproduction

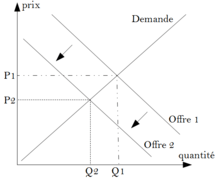

Ce graphique illustre la déflation après une crise de surproduction. En passant de la courbe d'offre 1 à 2, les prix et les quantités baissent respectivement de P1 à P2 et de Q1 à Q2.

En période de croissance, l'augmentation de la production entraine avec elle l'augmentation des prix. Quand progressivement la production dépasse les débouchés, un ajustement se produit en accord avec la loi de l'offre et de la demande. Les offreurs se font concurrence pour écouler leur production, ce qui conduit à une baisse des prix ainsi qu'à la faillite des offreurs les moins compétitifs, et ce jusqu'à atteindre un nouvel équilibre.

Baisse des débouchés

Selon Keynes, les entrepreneurs fixent le niveau de production en fonction de la demande effective, c'est-à-dire le niveau de demande en biens de consommation et d'investissement que les entrepreneurs anticipent. Si ils anticipent une baisse de la demande effective, que celle-ci soit réelle ou non, les entrepreneurs abaisseront le niveau de production, ce qui fait baisser le niveau des revenus distribués et in fine fait baisser la demande, ce qui peut conduire à la récession et à une situation déflationniste.

Baisse des coûts

Premièrement la baisse des coûts peut renvoyer à une baisse du prix des matières premières. Si ces matières premières entrent dans le processus de fabrication de nombreux produits (par exemple le pétrole), alors l'effet sur les prix en général est amplifié.

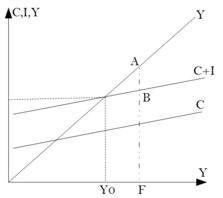

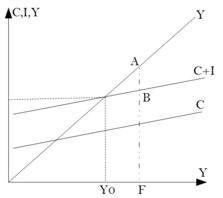

L'écart déflationniste.

Deuxièmement la baisse des coûts peut renvoyer aux salaires. Ci-contre, le diagramme à 45°. La droite C + I représente la demande nationale (consommation + investissement). En abscisse Y représente le revenu national. En ordonnée, Y représente le produit national. La droite Y représente la situation où le produit national égale le revenu national. A l'équilibre, C + I = Y détermine le revenu national d'équilibre Y0. Ce revenu national d'équilibre national Y0 peut ne pas correspondre à une situation de plein emploi des facteurs de production. On note cette situation de plein emploi F. On constate ici que Y0 < F. Il s'ensuit qu'en F, la demande potentielle (point B) est inférieure à l'offre potentielle (point A). On a B < A. Cette situation conduit à un sous-emploi des facteurs de production, notamment le travail. Cette différence (AB) entraine une baisse des salaires, qui elle-même entraine une baisse des prix. On appelle ce segment AB l'écart déflationniste.

L'insuffisance des salaires entraine une réduction des débouchés qui peut conduire à la récession et à la déflation. Ainsi selon Keynes dans la Théorie générale de l'emploi, de l'intérêt et de la monnaie : « Il apparaît que, si la main-d’œuvre, en réponse à un déclin de l'emploi, offrait ses services à un salaire nominal de plus en plus bas, il n'en résulterait en règle générale aucune diminution des salaires réels ; peut-être même ces salaires réels augmenteraient-ils, puisque le volume de la production tendrait à décroître ». La déflation entraine une hausse des salaires réels.

Causes démographiques

Le vieillissement de la population, parce qu'il abaisse la pression démographique et le nombre jeunes ménages par rapport au reste de la population, peut représenter un facteur lourd de tendance déflationniste. Le recul de la demande qui accompagne le vieillissement de la population fait baisser la valeur des patrimoines. Cette baisse de richesse impact l'activité économique et les prix.

Conséquences

La baisse des prix produit divers effets sur un certain nombre de variables économiques. Pour des économistes comme Clément Juglar, Arthur Cecil Pigou, Friedrich Hayek ou Joseph Schumpeter, la déflation est une phase nécessaire du cycle économique qui permet de purger l'économie afin de rétablir les conditions de la croissance. Pourtant la déflation peut représenter un risque et devenir hors de contrôle.

Impact sur la consommation et l'épargne

.png)

La spirale déflationniste.

Il ne faut pas confondre baisse sectorielle des prix et baisse générale.

La déflation sectorielle est la baisse du prix relatif d'une certaine catégorie de biens. Celle-ci entraine techniquement une hausse de la demande pour ce produit, par effet de substitution.

A l'inverse, lors d'une baisse générale des prix, le gain de pouvoir d'achat pour les ménages ne se reporte pas de manière mécanique sur une hausse de la consommation. En effet si les agents anticipent une baisse durable des prix, ils peuvent être enclin à thésauriser ce gain de pouvoir d'achat en faisant le raisonnement qu'une même somme d'argent permettra d'acheter davantage de biens dans le futur, par rapport à un achat immédiat. Si ce phénomène, appelé effet de revenu l'emporte sur l'effet prix (qui lui incite à consommer davantage lorsque les prix baissent, grâce à la hausse du pouvoir d'achat qui en résulte), alors la demande baisse, la production aussi, et on entre dans une spirale déflationniste. Ce phénomène est aggravé par la hausse des taux d'intérêt réels qui augmente les rendement de l'épargne, et amplifie la thésaurisation. Cette spirale déflationniste s'auto-entretient d'elle-même, et il faut une intervention exogène pour y mettre fin.

Impact sur la dette

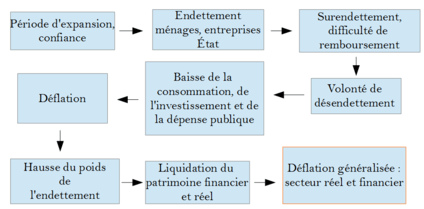

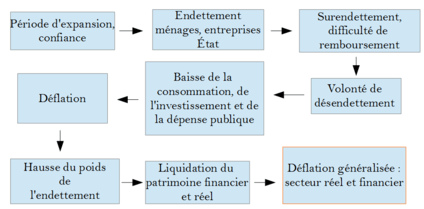

Processus de déflation par la dette présentée par Irving Fisher.

Le mécanisme de déflation par la dette exposé par Irving Fisher montre l'impact important de la baisse des prix sur le poids de la dette. En période d'expansion, la confiance règne, les prix augmentent et les agents (ménages, entreprises, État) s'endettent. L'euphorie conduit au surendettement, et les agents commencent à vouloir se désendetter. Les ménages réduisent leur consommation, les entreprises réduisent leurs investissements, l’État réduit son déficit. Si tous les agents se désendettent en même temps, cela conduit à la récession et à la déflation. Le poids réel de la dette (le stock nominal de dettes par rapport à l'indice des prix) augmente, ce qui conduit les agents à renforcer leurs efforts pour se désendetter, par exemple en liquidant leurs patrimoines financiers et réels, ce qui in fine aggrave la déflation.

La déflation impact la dynamique de la dette des États, ainsi que leur solde public. Leur endettement massif signifie qu'en cas de déflation, il leur faudra rembourser plus qu'avant. Par la dilution du pouvoir d'achat de la masse monétaire existante dans une masse monétaire accrue, l'inflation est un impôt sur la détention de monnaie, au profit de l'émetteur de monnaie ; la déflation a l'effet rigoureusement inverse : le pouvoir d'achat de la masse monétaire existante s'accroit, et l'émetteur de monnaie perd une ressource importante, ce qui réduit son pouvoir d'influence.

Impact sur la valeur des patrimoines

La baisse des prix, et notamment la baisse du prix des actifs, réduit la valeur des patrimoines. Ce patrimoine est un réservoir de consommation potentielle future, de même qu'une garantie pour obtenir des crédits. Il constitue donc un pouvoir d'achat futur. La déflation dégrade le niveau de ce pouvoir d'achat, ce qui conduit les agents à augmenter leur épargne pour reconstituer leurs encaisses, mais ce faisant ils réduisent la consommation globale et donc l'activité.

Impact sur les taux d'intérêts réels

Le taux d'intérêt réel est égal à la différence entre le taux d'intérêt nominal et le taux d'inflation. En déflation le taux d'inflation est négatif, les taux d'intérêts réels sont donc égaux à la somme des taux nominaux et du taux de déflation. Plus la déflation est forte, plus les taux d'intérêts réels sont important, ce qui handicape l'investissement et favorise l'épargne au détriment de la consommation et donc de l'activité.

Impact de la non réalisation des anticipations

Les écarts entre les anticipations et les réalisations effectives affectent la situation des différents agents économiques. Les taux d'intérêt des emprunts tiennent compte de la variation du niveau général des prix (taux d'intérêt réel). La mécanique est perturbée lorsque les anticipations ne se réalisent pas : si l'augmentation des prix est plus forte que ce qui est explicitement ou implicitement prévu par les contrats, les emprunteurs sont avantagés au détriment des créanciers, et inversement si les prix baissent plus que prévu. La situation des emprunteurs et des créanciers n'est cependant pas symétrique : l'appauvrissement des créanciers nets n'a pas d'effet immédiat à part une baisse de leur capacité de financement futur, alors que l'alourdissement de la charge des emprunteurs nets peut les conduire à la faillite et finalement à l'appauvrissement des créanciers qui ne sont pas remboursés. C'est ce qui rend l'inflation plus confortable à court terme.

词典释义:

词典释义:

货紧缩

货紧缩

词

词 货膨胀;

货膨胀; 货紧缩

货紧缩

[货紧]缩

[货紧]缩

.png)