En finance, une option est un produit dérivé qui établit un contrat entre un acheteur et un vendeur. L'acheteur de l'option obtient le droit, et non pas l'obligation, d'acheter (call) ou de vendre (put) un actif sous-jacent à un prix fixé à l'avance (strike), pendant un temps donné ou à une date fixée. Ce contrat peut se faire dans une optique de spéculation ou d'assurance.

Si, dans les marchés financiers, les biens échangés sont des actifs financiers (actions, obligations), l'option donne le droit pour l'acheteur d'acheter (call) ou de vendre (put) l'actif financier défini dans le contrat. Les prix fixés à l'avance et la durée de validité de l'option sont définis dans le contrat. Le vendeur s'engage à respecter les termes du contrat si l'acheteur décide d'exercer son option, en contrepartie, l'acheteur lui donne de l'argent. Si l'option n'est pas exercée, le vendeur a gagné un montant égal au prix de l'option.

Le terme stock option désigne généralement une rémunération versée par une entreprise, à ses employés, sous la forme d'options d'achat sur des actions de cette même entreprise.

Définition, terminologie et notations

L'univers des options financières comprend un vocabulaire spécifique, et de nombreux anglicismes. Ces derniers sont indiqués car leur usage est plus fréquent que leurs traductions en français.

Une option financière est un produit dérivé, contrat entre deux parties, qui donne à l'acheteur le droit (le vendeur est en revanche tenu de se plier à la décision de l'acheteur) :

d'acheter (option d'achat, appelée aussi call),

ou de vendre (option de vente, appelée aussi put),

une quantité donnée d'un actif sous-jacent (action, obligation, indice boursier, devise, matière première, autre produit dérivé, fonds, inflation, etc.)

à un prix (en général) précisé à l'avance (prix d'exercice ou strike en anglais),

à une date d'échéance donnée (option dite européenne),

ou durant toute la période jusqu'à échéance (option dite américaine),

avec un mode de règlement fixé à l'avance (livraison du sous-jacent ou seulement du montant équivalent).

Ce droit lui-même se négocie contre un certain prix, appelé prime, ou premium.

Les options s'échangent à la fois sur des marchés d'options spécialisés au sein de bourses, et sur les marchés de gré à gré.

Une option est dite :

dans la monnaie (in the money ou ITM) lorsque son prix d'exercice est inférieur au prix de son actif sous-jacent (pour un call) ou supérieur au prix de son actif sous-jacent (pour un put) ;

hors de la monnaie (out of the money ou OTM) dans le cas contraire ;

à la monnaie (at the money ou ATM) si le prix d'exercice est égal au cours actuel de l'actif sous-jacent de l'option.

Dans la suite de l'article, nous utiliserons les notations suivantes :

K : le prix d'exercice de l'option (strike)

S : le prix du sous-jacent

p : la prime de l'option

R : le résultat à l'échéance

Historique

L'un des premiers marché à options est rapporté par l'encyclopédie Diderot et d'Alembert (1752) sur la bourse de commerce d'Amsterdam. Celle-ci propose trois types de transactions, sur trois marchés différents : marché au comptant, marché à terme (les négociants échangent des marchandises qu'ils ne détiennent pas encore) et marché d'options (l'acquisition d'un droit, sans obligation, d'acheter des marchandises à terme, moyennant le paiement d'une prime).

Utilisation

Les options peuvent être utilisées :

en couverture de risque de baisse ou hausse du prix du sous-jacent (par exemple un producteur de pétrole peut choisir d'acheter des puts afin de se prémunir d'une baisse trop importante des cours),

pour spéculer à la baisse ou à la hausse du sous-jacent (c'est en ce sens qu'elles sont distribuées comme rémunération sous le nom de stock options),

pour spéculer sur la volatilité.

On peut faire des échanges sur les marchés organisés ou de gré à gré :

acheter des calls pour jouer (ou se protéger d') une hausse du cours de l'actif sous-jacent ou de la volatilité ou la combinaison des 2,

acheter des puts pour jouer (ou se protéger d') une baisse du cours de l'actif sous-jacent ou une hausse de la volatilité ou la combinaison des 2,

vendre des calls pour jouer une baisse de l'actif sous-jacent ou de la volatilité ou une combinaison des 2 ou simplement pour essayer de récupérer de la prime en cas de stabilité du marché (thêta),

vendre des puts pour jouer une hausse de l'actif sous-jacent ou une baisse de la volatilité ou une combinaison des 2 ou simplement pour essayer de récupérer de la prime en cas de stabilité du marché (thêta).

En l'absence d'une couverture spécifique et dans le cas le plus défavorable, l'acheteur d'une option aura une perte limitée à la prime qu'il aura payée. Son gain maximum théorique est en revanche illimité (ou limité au prix d'exercice diminué de la prime pour un put dont le sous-jacent ne peut avoir un prix négatif).

Symétriquement, le vendeur d'une option voit son gain maximum limité à la prime qu'il reçoit. Sa perte peut être illimitée ou limitée (vendeur d'un put dont le prix du sous-jacent ne peut être négatif). Il s'agit d'une stratégie spéculative très risquée.

Si l'option n'a pas été exercée à la date d'échéance, elle est dite abandonnée.

Valeur des options et résultat à l'échéance

Rappelons tout d'abord qu'en finance, la valeur est l'estimation d'un prix potentiel, à un moment donné et suivant des conditions de marché données.

Évaluation d'une option

La théorie financière a établi que le prix des options dépendait de divers facteurs (écart entre prix d'exercice et prix actuel, volatilité du sous-jacent, durée restant à courir, taux d'intérêt sans risque, taux de dividende pour les principaux facteurs). La prime d'une option représente la probabilité, estimée à un moment donné par les acteurs du marché, que l'option soit dans la monnaie à un moment futur - à l'échéance, dans le cas d'une option européenne. En effet,

si l'acheteur estime qu'il y a peu de chance que son option soit dans la monnaie à l'échéance, il va souhaiter payer un prix bas ;

mais si le vendeur estime que cette probabilité est élevée, il va en demander un prix élevé.

-

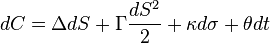

Modèle Black-Scholes

Au début des années 70 Fischer Black et Myron Scholes ont apporté une avancée majeure dans l'évaluation des produits dérivés dont le sous-jacent est une action qui ne paie pas de dividende. En essayant de construire un portefeuille risque neutre qui reproduit le profil de gain d'une option, le mathématicien et l'économiste publient en 1973 une formule fermée qui permet de calculer la valeur théorique d'une option européenne. Ce modèle a l'avantage de donner les paramètres de gestion des risques d'un portefeuille d'options. En revanche, ses hypothèses très contraignantes (pas de versement de dividende, distribution normale, volatilité et taux d'intérêt constants) rendent son utilisation imprécise.

-

Modèle à volatilité stochastique

L'observation des marchés montre que la volatilité suit un processus stochastique fonction du temps et du prix du sous-jacent. Plusieurs modèles ont été développés, dont celui de Steven L. Heston en 1993, une formule fermée.

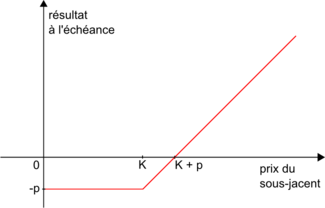

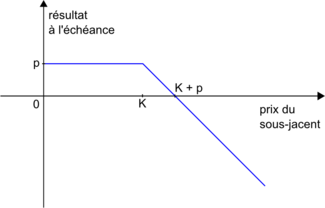

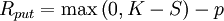

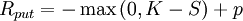

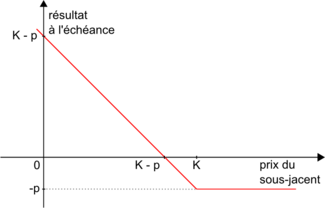

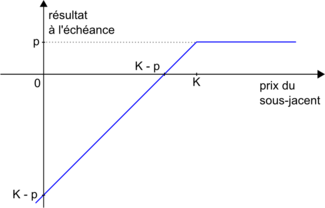

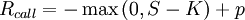

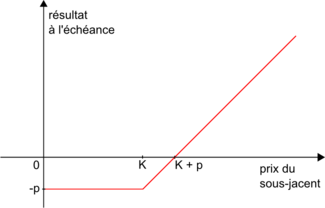

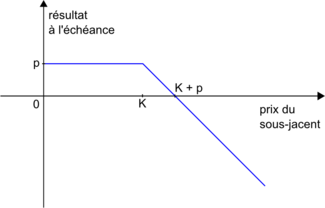

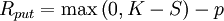

Résultat à l'échéance

Le résultat d'une option à son échéance (appelé couramment payoff) - i.e. ce que va toucher son détenteur - ne dépend que du prix du sous-jacent. Pour un call, il est égal au maximum entre 0 et le prix du sous-jacent diminué du prix d'exercice. Pour un put, il est égal au maximum entre 0 et le prix d'exercice diminué du prix du sous-jacent.

Pour calculer le résultat global de l'opération, il faut en outre tenir compte de la prime payée pour acquérir l'option.

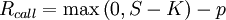

En reprenant les notations définies plus haut :

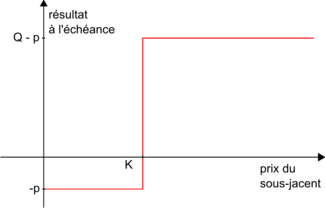

Le résultat pour l'acheteur d'un call sera  et, symétriquement, le résultat pour le vendeur d'un call sera

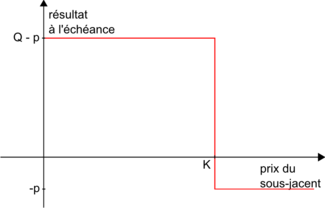

et, symétriquement, le résultat pour le vendeur d'un call sera

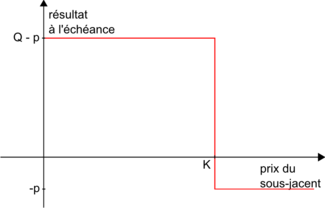

Profil de résultat d'un acheteur d'un call de prime p et de prix d'exercice K

Profil de résultat d'un vendeur d'un call de prime p et de prix d'exercice K

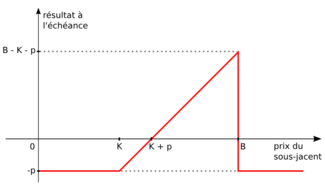

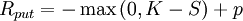

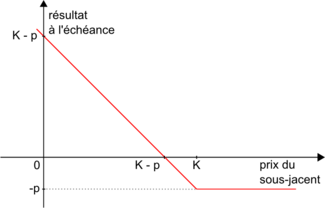

Le résultat pour l'acheteur d'un put sera  et, symétriquement, le résultat pour le vendeur d'un put sera

et, symétriquement, le résultat pour le vendeur d'un put sera

Profil de résultat d'un acheteur d'un put de prime p et de prix d'exercice K

Profil de résultat d'un vendeur d'un put de prime p et de prix d'exercice K

Si le prix du sous-jacent peut être négatif (par exemple des marges de raffinage), le résultat du put pourra être infini. En revanche, si la valeur minimale possible du sous-jacent est zéro (par exemple une action), le résultat d'un put ne pourra atteindre qu'au maximum le prix d'exercice.

Exemples chiffrés

Le call

Imaginons un raffineur ABC qui, au 1 janvier, sait que, pour son activité, il devra acheter au 30 juin, 1 000 000 de barils de pétrole brut. Ce jour-là, le 1 janvier, le pétrole brut s'échange sur le marché à 50$ par baril. Or, ABC anticipe une forte reprise économique ayant pour conséquence une hausse des prix du pétrole. Au-delà de 60$ par baril, ABC commence à perdre de l'argent. Il décide donc d'utiliser sa trésorerie pour acheter 1 000 000 de calls de prix d'exercice 60$ de date d'échéance le 30 juin, et de prime 4$ par baril. Que va-t-il se passer au 30 juin ?

Cas n 1 : le pétrole brut s'échange à 40$ par baril de brent. Le scénario anticipé par ABC ne s'est pas réalisé, et le call n'a plus aucune valeur. ABC abandonne l'option. Le bilan financier de l'opération est une perte de 4 000 000$. ABC va pouvoir acheter son pétrole sur le marché à 40$ par baril, et aura dépensé au total 44$ par baril pour cela.

Cas n 2 : le pétrole brut s'échange à 55$ par baril. Le scénario anticipé par ABC s'est en partie réalisé, mais le call n'a plus aucune valeur puisque le prix d'exercice est supérieur au prix du marché : ce cas est en fait équivalent au précédent. ABC abandonne l'option. Le bilan financier de l'opération est une perte de 4 000 000$. ABC va pouvoir acheter son pétrole sur le marché à 55$ par baril, et aura dépensé au total 59$ par baril pour cela.

Cas n 3 : le pétrole brut s'échange à 62$ par baril. Le scénario anticipé par ABC s'est en partie réalisé, mais pas tout à fait à hauteur de ses espérances. Puisque le prix d'exercice est inférieur au prix du marché, ABC va exercer son call et acheter 1 000 000 barils à 60$ au lieu du prix du marché de 62$. Cependant, à cause de la prime de 4$, ABC aura dépensé au total **$ par baril, et le bilan financier de l'opération est donc une perte de 2 000 000$.

Cas n 4 : le pétrole brut s'échange à 80$ par baril. L'anticipation d'ABC s'est réalisée. Celui-ci va exercer son call : il va donc pouvoir acheter 1 000 000 barils à 60$ et, ainsi, limiter ses pertes. Il aura dépensé au total **$ par baril pour cela. S'il avait dû s'approvisionner sur le marché, il aurait payé 80$ par baril, soit une économie de 16$ par baril.

Le raffineur ABC a donc protégé son approvisionnement contre une hausse trop importante pour lui du prix du pétrole brut. En revanche, cette assurance a un coût. À lui de décider si cette dernière est intéressante pour lui ou non.

Le put

Imaginons un investisseur ABC qui, au 1 janvier, détient un portefeuille d'une valeur totale de 54 000 000€, composé de 1 000 000 actions de l'entreprise XYZ S.A., achetées dans le passé à 40€ chacune et qui valent 50€, et de 4 000 000€ sur son compte en banque. Il pense que XYZ va vivre une année difficile et souhaite se prémunir contre ce risque. Il décide d'acheter 1 000 000 de puts de prix d'exercice 40€, de prime 4€ et d'échéance le 31 décembre : son portefeuille est donc composé d'1 000 000 actions et d'1 000 000 puts, et sa valeur au 1 janvier est bien toujours de 50€ * 1 000 000 + 4€ * 1 000 000 = 54 000 000€. Que va-t-il se passer au 31 décembre ?

Cas n 1 : l'action de XYZ S.A. vaut 60€. Le scénario anticipé par ABC ne s'est pas réalisé, et le put n'a plus aucune valeur. ABC abandonne l'option. Le bilan financier de l'opération est une perte de 4 000 000€. La valeur financière du portefeuille d'ABC au 31 décembre est de 60€ * 1 000 000 = 60 000 000€, en hausse de 6 000 000€ par rapport au 1 janvier. Si celui-ci n'avait rien fait, son portefeuille aurait valu (60€ * 1 000 000) + 4 000 000€ = ** 000 000€.

Cas n 2 : l'action de XYZ S.A. vaut 45€. Le scénario anticipé par ABC s'est en partie réalisé, mais le put n'a plus aucune valeur puisque le prix d'exercice est inférieur au prix du marché : ce cas est en fait équivalent au précédent. ABC abandonne l'option. Le bilan financier de l'opération est une perte de 4 000 000€. La valeur financière du portefeuille d'ABC au 31 décembre est de 45€ * 1 000 000 = 45 000 000€, en baisse de 9 000 000€ par rapport au 1 janvier. Si celui-ci n'avait rien fait, son portefeuille aurait valu (45€ * 1 000 000) + 4 000 000€ = 49 000 000€.

Cas n 3 : l'action de XYZ S.A. vaut 38€. Le scénario anticipé par ABC s'est en partie réalisé, mais pas tout à fait à hauteur de ses espérances. Puisque le prix d'exercice est supérieur au prix du marché, ABC va exercer son put et vendre 1 000 000 d'actions à 40$ au lieu du prix du marché de 38$. Cependant, à cause de la prime de 4$, ABC aura touché au total 36$ par action, et le bilan financier de l'opération est donc un manque à gagner de 2 000 000$.

Cas n 4 : l'action de XYZ S.A. vaut 15€. L'anticipation d'ABC s'est réalisée. Celui-ci va exercer son put : il va donc pouvoir vendre 1 000 000 actions à 40€ et, s'il pense que cette baisse est passagère, les racheter au prix du marché. Les mouvements de trésorerie liés à l'opération sont : achat de l'option : -4€ * 1 000 000 = -4 000 000€ exercice de l'option et donc vente des actions à 40€ chacune : 40€ * 1 000 000 = 40 000 000€ rachat des actions : -15€ * 1 000 000 = -15 000 000€

achat de l'option : -4€ * 1 000 000 = -4 000 000€

exercice de l'option et donc vente des actions à 40€ chacune : 40€ * 1 000 000 = 40 000 000€

rachat des actions : -15€ * 1 000 000 = -15 000 000€

-

Soit, au total, un gain de -4 000 000€ + 40 000 000€ - 15 000 000€ = 21 000 000€ et un compte en banque présentant un solde créditeur de 25 000 000€ (21 000 000): il y avait 4 000 000€ au 1 janvier auxquels s'ajoute le gain de 21 000 000€ (les 4 000 000 en liquide ont été utilisés pour acheter le Put).

Comme il détient à nouveau les actions, la valeur de son portefeuille est de 21 000 000€ + 15 000 000€ = 36 000 000€, en baisse de 14 000 000€ (18 000 000) par rapport au 1 janvier. À noter que cette valeur est la même quel que soit le prix de l'action du moment que celui-ci est en dessous de 40€. Si ABC n'avait rien fait, son portefeuille aurait valu (15€ * 1 000 000) + 4 000 000€ = 19 000 000€.

L'investisseur ABC a donc protégé son portefeuille contre une baisse trop importante pour lui du prix de l'action. En revanche, cette assurance a un coût. À lui de décider si ce dernier est intéressant pour lui ou pas.

Gestion des options et stratégies optionnelles

Lorsqu'une entreprise achète ou vend une option à une institution financière, elle lui transfère une partie de son risque. Deux cas se présentent : soit ce risque vient en compenser un autre que l'institution possédait déjà, soit il s'ajoute. Dans ce dernier cas, la banque voudra probablement s'en débarrasser ou le réduire.

S'il s'agit d'une option qui existe sur un marché organisé ou si elle trouve une contrepartie qui désire prendre ce risque, il lui suffit de la racheter (revendre). Sinon, elle va devoir gérer le risque généré par l'option. Pour cela, elle a à sa disposition une série d'indicateurs, appelés les lettres grecques ou plus simplement les grecques (greek letters ou greeks en anglais). Il s'agit de couvrir un à un les paramètres qui forment le prix de l'option.

Parmi les différentes stratégies optionnelles figurent les 4 stratégies de base décrites plus haut :

achat d'un call

vente d'un call

achat d'un put

vente d'un put

et de multiples stratégies composées comme, par exemple :

le straddle : achat d'un call et d'un put de même strike

le strangle : achat d'un call et d'un put, dont le prix d'exercice est inférieur à celui du call

le spread : le bull call spread : achat d'un call et vente d'un autre call de prix d’exercice supérieur le bear call spread : achat d'un call et vente d'un autre call de prix d’exercice inférieur

le bull call spread : achat d'un call et vente d'un autre call de prix d’exercice supérieur

le bear call spread : achat d'un call et vente d'un autre call de prix d’exercice inférieur

le butterfly : achat de deux calls et vente de deux calls ayant comme strike la moyenne des strikes des options achetées

le condor : achat de deux calls et vente de deux calls dont les strikes sont intercalés entre les strikes des deux premiers calls

Il en existe bien d'autres selon les anticipations et besoins de l'acteur de marché.

Autres types d'options

Les options décrites ci-dessus sont dites vanilles (plain vanilla options en anglais), car ce sont les premières apparues, les plus répandues et les plus simples. Cependant, les besoins de couverture très divers, notamment sur le marché des changes, ont favorisé l'apparition d'options plus complexes dites options exotiques.

Deux générations d’options exotiques existent :

les options de première génération : caps, floors, swaptions européens. Ces options sont essentiellement utilisées sur le marché des taux d’intérêt ;

les options de seconde génération, les path-dependent : lookbacks, asiatiques, à barrière, digitales, composées, à choix différé.

Les options de première génération

Cap : il permet de plafonner un taux d’emprunt.

- Exemple : Dans le cadre de la gestion de son risque de taux, l'acheteur d’un Cap 5 ans 6 % contre Euribor 3 mois verra ainsi son taux variable d’emprunt 3 mois « cappé » à 6 % pendant une durée de 5 ans (à condition que les calendriers des fixings et que les montants nominaux de l’emprunt et du cap soient identiques).

Floor : il permet de minorer un taux de prêt.

Collar : il garantit que le taux d’intérêt reste toujours dans les limites inférieures et supérieures. C’est une combinaison d’une position longue d'un cap et courte d'un floor.

-

Caps, floors et collars sont, en général, des successions continues d'options (calls, puts ou combinaisons) à échéances de 3 ou 6 mois (en référence à des taux d'intérêts interbancaires de même durée, de type -IBOR). Ces suites d'options s'étalent principalement entre 2 et 10 ans.

Swaption : le terme vient de la réunion des mots swap et option. Il donne le droit, et non l'obligation, d'acheter ou vendre un swap. Il existe plusieurs types de swaptions, dont principalement, sur le marché des taux : le swaption du payeur : donne le droit au participant de payer à taux fixe et de recevoir un taux flottant pour un swap préétabli à une date spécifiée ; le swaption du receveur : donne le droit de recevoir à taux fixe et de payer à taux flottant.

le swaption du payeur : donne le droit au participant de payer à taux fixe et de recevoir un taux flottant pour un swap préétabli à une date spécifiée ;

le swaption du receveur : donne le droit de recevoir à taux fixe et de payer à taux flottant.

À noter que le terme swaption est parfois féminin.

Les options de deuxième génération

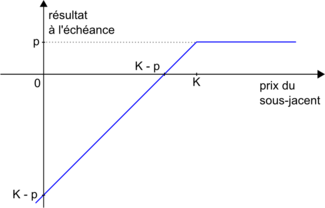

Option digitale ou option binaire

Cette option rapporte un gain fixe à l’acheteur lorsque l’actif sous-jacent est à un niveau supérieur au prix d’exercice de l’option pour un call et inférieur pour un put. Il peut s'agir d'un gain en espèces (option cash-or-nothing) ou de la réception d'un actif financier, par exemple des titres (option asset-or-nothing).

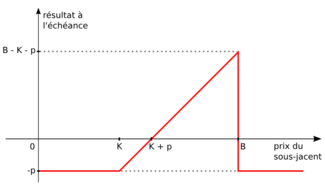

Profil de résultat d'un acheteur d'un call binaire de prime p, de prix d'exercice K et de flux fixé Q

Profil de résultat d'un acheteur d'un put binaire de prime p, de prix d'exercice K et de flux fixé Q

Ce type d'option est couramment utilisé sur les marchés de prédiction.

L'usage principal des options binaires intervient dans le montage de produits structurés (à capital garanti notamment) car les digitales sont moins onéreuses que les calls spreads ou les puts spreads.

Option lookback

Elle donne le droit à son acheteur de choisir a posteriori quel prix utiliser, parmi ceux traités durant la vie de l'option, pour exercer ou pas l'option. Étant rationnel, il va opter pour le niveau qui maximise son gain.

Option asiatique

À l’échéance, le prix d'exercice d’une option asiatique sera comparé au prix moyen du sous-jacent dans un intervalle de temps déterminé au moment de la transaction par les deux intervenants. La prime d'une option asiatique est inférieure à celle d'une option vanille car la valeur moyenne d’un sous-jacent est moins volatile que sa valeur instantanée.

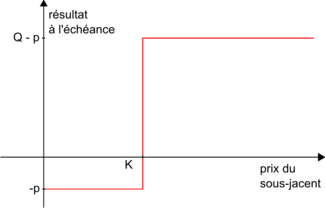

Option à barrière

Profil de résultat d'un acheteur d'un knock-out call de prime p, de prix d'exercice K et de barrière désactivante B.

L’option à barrière activante (knock-in option) a une valeur à l’échéance dépendant du fait que le sous jacent atteigne ou non un certain niveau de cours dit barrière, pendant la durée de vie de l’option. L’option n’est active que si elle atteint la barrière, et, dans ce cas, à l’échéance sa valeur est la même qu’une option standard. En revanche elle coûte moins cher qu’une option vanille puisque la probabilité de perte du vendeur est moindre que dans le cas d'une option vanille.

L’option à barrière désactivante (knock-out option) fonctionne de la même manière que l’option à barrière activante sauf que l’option à barrière est désactivée lorsque l’actif sous-jacent atteint un certain niveau.

Pour que l'option soit activée ou désactivée, différentes possibilités existent :

la barrière doit être franchie au moins une fois, à n'importe quel moment, au cours de la vie de l'option (barrière continue) ;

la barrière doit être franchie au moins une fois, lors d'un fixing, au cours de la vie de l'option (barrière discrète) ;

la barrière doit être franchie au moment de l'échéance, peu importe ce qui a pu se passer auparavant (barrière à maturité, ou barrière in fine).

Une option à barrière in fine peut se décomposer en options vanilles et options binaires.

Dans l'exemple ci-contre, l'acheteur de cette structure in fine est en fait long d'un call de prix d'exercice K, short d'un call de prix d'exercice B (B est strictement supérieur à K), et short d'un call binaire de prix d'exercice B et de pay-off B - K.

Option parisienne

Un des travers des options barrière knock out est de mourir dès la barrière touchée. Ainsi, une banque qui a écrit beaucoup d'options barrière peut, si le sous-jacent est proche de la barrière, jouer sur ce même sous-jacent, toucher la barrière et se défaire ainsi de ses obligations.

L'option parisienne a été créée pour pallier ce manque. La barrière est définie, mais l'option, pour s'activer ou se désactiver, doit rester un certain temps au-dessus ou au-dessous de la barrière en fonction du contrat. Le temps imparti est appelé fenêtre. À noter que les passages sous ou au-dessus de la barrière, appelés incursions, n'ont pas de mémoire. Si le sous-jacent fait une incursion durant un laps de temps inférieur à ce que prévoit le contrat, rien ne se passe en ce qui concerne l'option. L'option dite "Parasian", elle, garde en mémoire les passages (voir Hugonnier pour le pricing de cette dernière option). Ainsi, si le laps de temps est 5 jours sous la barrière L pour détruire une option donnée :

on reste deux jours sous la barrière, on en ressort et l'option est parisienne : on peut se permettre une autre incursion de 5 jours sous la barrière ;

on reste deux jours sous la barrière, on en ressort et l'option est parasian : on ne peut se permettre qu'une autre incursion inférieure à trois jours, car les deux jours de la première incursion sont gardés en mémoire.

Option bermudienne (ou Bermuda)

Il s'agit d'une option qui n'est exerçable qu'à certains moments dans la durée de vie de l'option. De cette manière, elle cumule les avantages d'une option européenne et d'une option américaine.

Option composée ou compound option

Le sous-jacent de l’option composée est une option standard. Étant donné que l’option composée permet d’acheter une couverture, elle est utilisée par un agent de couverture qui n'est pas certain d’avoir besoin d’être couvert. Il y a 4 types d’options composées : call sur call, call sur put, put sur put et put sur call. Il y a deux prix d’exercice et deux dates d’exercice.

Option à choix différé (as-you-like-this option ou chooser option)

Cette option permet à l’acheteur de décider si cette option deviendra un call ou un put.

Il peut aussi être créé des produits composites ou produits structurés associant plusieurs outils financiers dont des options. De même, certains titres, c'est le cas de l'obligation convertible, peuvent être analysés comme l'association d'une obligation classique et d'une option d'achat.

Options réelles

En 1977, Stewart Myers constate des analogies entre les processus de décisions des porteurs d’options financières et certaines situations de gestion financière d’entreprise. Dans l'article séminal qu'il publie cette année-là, les termes et concepts d’Options Réelles apparaissent comme application de la théorie des options aux choix d’investissements d'entreprise. Le développement théorique et pratique des options réelles se déroule en trois étapes en trois décennies :

L’évaluation par les options réelles (en anglais : ROV - Real Options Valuation)

L’analyse par les options réelles (en anglais : ROA – Real Options Analysis )

Le raisonnement par les options réelles (en anglais : ROR – Real Options Reasoning ou ROT – Real Options Thinking)

L’évaluation par les options réelles

L’évaluation par les options réelles permet de prendre une décision stratégique d'investissement relative à un actif sous-jacent non financier. L’évaluation par les options réelles repose sur deux apports fondamentaux :

Elle considère le risque/l’incertitude et la flexibilité managériale comme sources de valeur d'un projet risqué

Elle pallie les défauts des méthodes jusqu’alors utilisées

Elle contourne les hypothèses restrictives de la VAN (critère de prédilection des décideurs)

Elle répond aux limites des analyses prospectives et des arbres de décision.

L’analyse par les options réelles (AOR)

Très rapidement, les praticiens comprennent les contributions de l’évaluation par les options réelles, au delà de l'évaluation de projet:

Elle encourage les décideurs à affiner leur vision en clarifiant leurs hypothèses de valorisation du projet

Elle force la vision à long terme par la formalisation du projet sur une longue période

Elle requiert un travail collaboratif, par le processus de formalisation détaillé émanant d’un consensus managérial et opérationnel

Elle interroge sur les sources d’incertitude et leur impact sur la valeur créée par le projet.

Le travail préalable sur les données et la simulation du projet étudié contribue à l’analyse stratégique, comme l’avait envisagé Myers dès 1977. À ce stade, la méthode qui se voulait « outil d’aide à la décision » devient un outil de communication et de formalisation de la stratégie de l'entreprise pouvant aller jusqu’à l’adoption d’un mode de pensée par les options réelles.

Le raisonnement par les options réelles (ROR)

Le concept de raisonnement par les options réelles est développé par Mc Grath : « Avec le raisonnement par les options réelles, la contribution majeure du concept ne se mesure plus dans la seule capacité d’évitement des échecs, mais devient la gestion du coût de l’insuccès par la limitation de l’exposition aux situations défavorables tout en maintenant la capacité de saisir des opportunités et de maximiser les gains. ». Dès lors, mobiliser un raisonnement par les options réelles revient moins à capturer les opportunités qu'à comprendre leur création et leur invention.

Un nouveau courant plus transversal (stratégique – organisationnel) reproche à l’AOR de considérer comme systématique la possibilité d’exercer l’option. L’assertion est fausse, mais l’erreur empirique commune parce qu’il y a confusion entre une option potentielle et une option réelle. Le champ d’application clairement défini par les premiers théoriciens n’est pas respecté, il devient nécessaire de comprendre pourquoi. Actuellement, la recherche se concentre sur les méthodes de distinction des options réellement existantes et des options idéalement existantes. Admettre une option comme réelle exige un meilleur processus de compréhension de la capacité d’exercice.

词典释义:

词典释义:

词

词

et, symétriquement, le résultat pour le

et, symétriquement, le résultat pour le

et, symétriquement, le résultat pour le

et, symétriquement, le résultat pour le

,希腊字母

,希腊字母  ,

,  ,

,  和

和 是从期权价值模型计算得出的标准对冲指标,譬如[布莱克-舒尔斯模型]。

是从期权价值模型计算得出的标准对冲指标,譬如[布莱克-舒尔斯模型]。 ,

,  和

和 ,分别是[基值]的价格改变单位,波动性单位,时间单位。因此,任何时间下,期权的固定资产都可以通过计算其对冲指标,从而高效的推算出期权的固有风险。

,分别是[基值]的价格改变单位,波动性单位,时间单位。因此,任何时间下,期权的固定资产都可以通过计算其对冲指标,从而高效的推算出期权的固有风险。